La CNSS entame le processus de réforme de son régime de retraite

La CNSS va bientôt lancer un appel d’offres pour sélectionner un bureau d’études qui lui proposera des pistes de réforme de son régime des retraites. Le système actuel pénalise les carrières longues. Les pensionnés victimes de l’absence de mécanismes de revalorisation des pensions.

La CNSS vient de mettre un premier pas dans le processus de réforme de son régime des pensions. Lundi 6 mars, en effet, le comité de gestion de la caisse, à composition tripartite (représentants des travailleurs, des employeurs et de l’administration), a approuvé les termes de référence d’une étude sur la réforme du régime des retraites et un appel d’offres devra être lancé incessamment pour sélectionner un bureau d’études à cet effet. La durée de réalisation de l’étude est fixée à 9 mois.

L’objectif de cette consultation, comme il est indiqué dans le cahier des charges, est à la fois de faire un diagnostic complet du régime tel qu’il fonctionne présentement et de proposer un scénario de réforme «le plus adéquat possible». Autrement dit, la réforme ne consistera pas simplement à agir sur certains paramètres (âge de départ à la retraite, niveaux de cotisation, etc.) de nature à pérenniser le régime, elle devra aussi (peut-être surtout) permettre de lever les contraintes qui pénalisent les assurés mêmes.

Quelle est la situation actuelle de la caisse ? Dans son rapport sur le système des retraites au Maroc de juillet 2013, la Cour des comptes indiquait que la CNSS jouissait encore d’un rapport démographique favorable et la population d’actifs cotisants «continuera de s’accroître jusqu’en 2060 pour atteindre 11,9 millions». Mais malgré cette perspective fort intéressante, la caisse, disent ses responsables, connaîtra son premier déficit structurel en 2024 et l’épuisement des réserves en 2040 (respectivement en 2021 et 2030, selon les projections actuarielles de la Cour des comptes de 2013). Cette situation, paradoxale pour le moins, révèle en fait ce que les actuaires appellent, dans leur jargon, la sous-tarification des droits. A partir de là, la Cour des comptes avait suggéré soit d’augmenter brutalement le taux de cotisation de 11,89% à 16,63% si l’on veut continuer de fonctionner sous les paramètres actuels, soit de procéder à une réforme paramétrique du régime. Suivant cette seconde option, le taux de cotisation augmenterait à 14% sur cinq ans, avec, en parallèle, une modification du taux de remplacement (75% au lieu de 70% actuellement) et du taux d’annuité de liquidation des droits (4320 jours au lieu de 3 240 jours de cotisations pour bénéficier de 50% des droits). Ces propositions, on le sait, n’ont pas abouti et la réforme que projette aujourd’hui la CNSS porte si l’on peut dire…une autre philosophie: faire en sorte que l’équilibre du régime dure aussi longtemps que possible, d’une part, et réparer les insuffisances, voire les incongruités de ce régime, d’autre part.

Un régime pas tout à fait équitable

Cela est à peu près connu de tous, le régime tel qu’il fonctionne aujourd’hui n’encourage pas les assurés à y rester longtemps. Dès lors que l’on a cumulé 7 560 jours, soit 25 ans pour arrondir, quel intérêt y’aurait-il en effet à continuer de cotiser puisque l’on ne bénéficie d’aucun droit additionnel ? Il se trouve que les entreprises transparentes sont obligées de déclarer leurs salariés même au-delà des 7 560 jours de cotisation, ce qui revient à cotiser pour rien. Il en résulte que les salariés qui ont effectué des carrières longues (40 ans ou plus) «sortent» avec un taux d’annuité de 1%, tandis que ceux qui ont travaillé peu (11 ans, 12 ans, par exemple) bénéficient d’un taux d’annuité de 5%, c’est-à-dire 50% du salaire de référence une fois acquis les 3 240 jours de déclaration. Inversement, si la période de déclaration est inférieure à ce minimum de 3 240 jours, le salarié n’a droit à rien (nonobstant le remboursement des salariés n’ayant pas satisfait à cette condition, décidé dans le cadre du dialoue social du 26 avril 2011).

Il y a là assurément un problème d’équité qui frappe à la fois ceux qui, pour une raison ou une autre, ont des carrières courtes (inférieures à 10 ans) et ceux qui continuent de cotiser au-delà de 25 ans, notamment les salariés à rémunération élevée ne disposant pas d’une retraite complémentaire. Pour ces derniers, le problème est lié au plafond de cotisation servant d’assiette de liquidation de la pension vieillesse, maintenu à 6 000 DH depuis…2002. Aucun mécanisme de revalorisation automatique de ce plafond n’est prévu, comme cela existe au RCAR par exemple. Cette revalorisation est bien sûr possible mais elle est tributaire d’une décision réglementaire (un décret) qui tarde à se concrétiser. Il était bien prévu dans les accords du dialogue social du 26 avril 2011 de revoir ce plafond, mais rien n’a été entrepris depuis.

Outre le fait qu’une augmentation du plafond de cotisation générerait un surcroît de charges sociales pour les entreprises qui assurent seulement la retraite de base, on peut se demander aussi si le silence observé sur ce sujet n’est pas lié à l’existence d’un régime complémentaire, géré par la CIMR, qu’une telle décision risquerait d’affecter.

Les gestion des réserves n’est pas jugée optimale

De la même manière, la CNSS, à l’heure qu’il est, ne dispose d’aucun mécanisme automatique (le taux d’inflation, par exemple) de revalorisation des pensions. Il faut là encore une décision réglementaire, et celle-ci n’a pas été prise depuis…2007, date à laquelle les pensions avaient été augmentées de 4%. Pour les retraités, la perte du pouvoir d’achat est évidente. Dans ces conditions, il n’est pas étonnant qu’aujourd’hui encore, près d’un tiers des retraités perçoivent une pension de 1 000 DH par mois !

A titre d’illustration seulement, les pensions au RCAR sont revalorisées chaque année sur la base du taux de progression du salaire moyen. Et c’est ce même taux qui sert aussi à revoir le plafond de cotisation (qui dépassait 16 000 DH depuis déjà 2013).

Toutes ces insuffisances, la CNSS voudrait les corriger à l’occasion de la réforme qu’elle compte entreprendre.

Autre point sur lequel la CNSS attend des propositions de la part du cabinet d’études qui sera choisi, la gestion des réserves. Celle-ci n’est pas jugée optimale. Les réserves de la caisse, entièrement déposées à la CDG pour mémoire (et estimée à 47 milliards de DH en 2016), rapportent, bon an mal an, mois de 4%. Cela correspond, en gros, à la rémunération des bons du Trésor. Un tel placement est évidemment sécurisant, et la sécurité dans ce domaine est un facteur éminemment important. Mais pourquoi ce qui vaut pour la CMR ne vaudrait-il pas pour la CNSS ? La CMR, pour rappel, a été autorisée, depuis 2010, à diversifier le placement de ses fonds de réserves, certes dans des proportions fixées par arrêté du ministre des finances. La caisse peut investir jusqu’à 30% dans les actions en capital, 50% dans les valeurs de l’Etat ou jouissant de la garantie de l’Etat, 15% dans les titres de créances privées ayant reçu le visa du CDVM, et 5% dans les actifs immobiliers. Cependant, cette nouvelle politique d’allocation des fonds de réserve ayant été décidée un peu tard quand même, c’est-à-dire au moment où le premier déficit se profilait à l’horizon, la CMR, par précaution, a dû re-concentrer ses placements sur les titres de créances (à hauteur de 84-85%) où dominaient les bons du Trésor (95% environ). Morale de l’histoire : la diversification n’est intéressante que si elle est menée en dehors de toute tension sur l’équilibre du régime. Miser sur des actions n’a de sens que dans une perspective longue. C’est sans doute pourquoi la CNSS souhaite le plus rapidement possible avoir la main sur ses réserves de prévoyance.

Le salaire moyen à la CNSS augmente à 5 000 DH par mois

Au terme de l’exercice 2016, le nombre de salariés déclarés à la CNSS a atteint 3,2 millions, en hausse de 3,1% par rapport à 2015. Le nombre d’entreprises affiliées a, lui, augmenté de 6,5% à 202 000. Les réserves réglementaires se montent à 47 milliards deDH, contre 42 milliards en 2015. Le salaire moyen ressort à un peu plus de 5000 de DH au lieu de 4930 DH un an auparavant. A fin 2016, la CNSS compte près de 520000 pensionnés, en progression de 5,7% par rapport à 2015. Près de 68% de cette population perçoivent une pension de vieillesse, 31% une pension de survie et environ 1% une pension d’invalidité. Les prestations servies au titre de ces pensions, tous types confondus, approchent les 10 milliards de DH, en hausse de 5% par rapport à l’exercice précédent. Pour des raisons liées à la faiblesse des salaires et au plafonnement de l’assiette de cotisation, la pension moyenne en 2016 est encore largement inférieure à 2000 DH par mois.

Le 13 Mars 2017

SOURCE WEB Par La Vie Eco

Les tags en relation

Les articles en relation

Enseignement: le gouvernement promet la titularisation de 70.000 contractuels

Le gouvernement a promis de répondre favorablement aux revendications de milliers d’enseignants contractuels. Ces derniers seront titularisés dans les acad�...

Régime de retraite: les cotisations et contributions collectées en hausse

52,5 milliards de dirhams, c’est le total des montants collectés par les régimes de retraite en 2017, en termes de cotisations et de contributions, selon le...

Les travers du non-droit

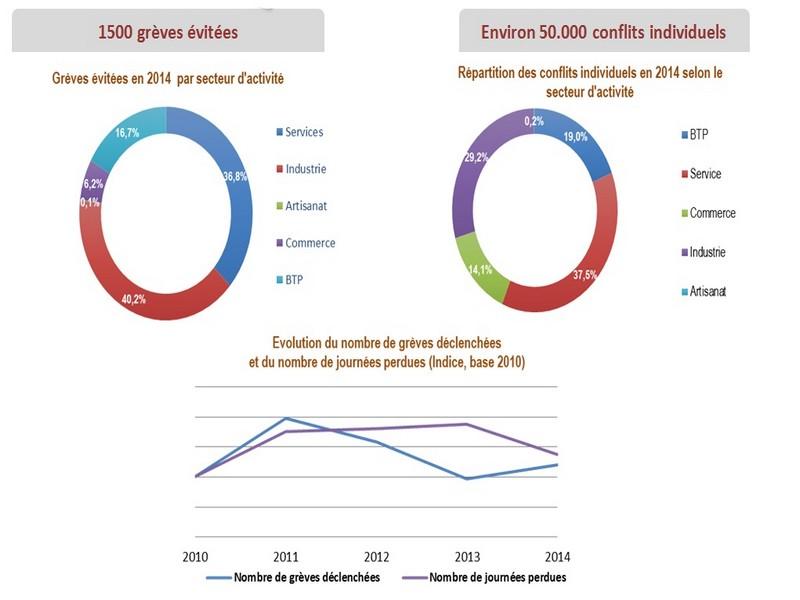

Les violations du Code du travail font perdre 0,5 point de croissance au Maroc Censés contribuer à entretenir des relations sociales saines et propices au ...

Signature de 15 conventions collectives en matière d'emploi au cours de cette année

Un total de 15 conventions collectives en matière d'emploi vont être signées au cours de cette année, a souligné, lundi à Rabat, le ministre de l'...

#MAROC_NOUVEAU_PLAFOND_CNSS : Augmentation du salaire plafond pour les cotisations

Un air de nouveauté se fait entrevoir à la Caisse nationale de sécurité sociale (CNSS). En plus de la nomination d’Hassan Boubrik comme directeur généra...

Covid-19: le décret sur l'indemnité des acteurs touristiques enfin adopté

Le gouvernement vient d'adopter le décret portant application du décret relatif aux mesures exceptionnelles au profit de certains employés du secteur du ...

La CNSS ne pourra plus recourir aux ATD

Le groupement bancaire a clairement signifié à la CNSS que les banques n’autoriseraient plus les saisies sur compte de ses adhérents pour recouvrer les cr�...

Collectivités locales, Santé et Enseignement ouvrent le bal de la grogne sociale : Rite d’initia

Abdelhamid Fatihi : Ces grèves et marches sont des messages clairs pour dire que s’il n’y a pas de dialogue social, la situation risque de s’envenimer da...

La Caisse marocaine des retraites patauge !

Une nouvelle fois, la Caisse marocaine des retraites (CMR) tire le signal d’alarme. En effet, en l’absence de réforme rapide et efficiente, le régime d...

Attention aux risques émergents !

Le Comité de coordination et de surveillance des risques systémiques réuni le 2 juillet à Rabat estime que les délais de paiement inter-entreprises continu...

Nadia Fettah préside la réunion du Conseil d’administration de la CMR

Dans son allocution d’ouverture, la Ministre a rappelé le rôle important de la CMR dans le système national de retraite à travers la gestion des droits de...

La retraite moyenne à la CNSS est de 1.900 DH, la plus faible de tous les régimes de retraite au M

Les trois quarts des 544.000 pensionnés de la CNSS perçoivent moins de 2.000 DH par mois. Parmi eux, les retraités touchent une pension moyenne de 1.933 DH, ...

mercredi 15 mars 2017

mercredi 15 mars 2017 0

0

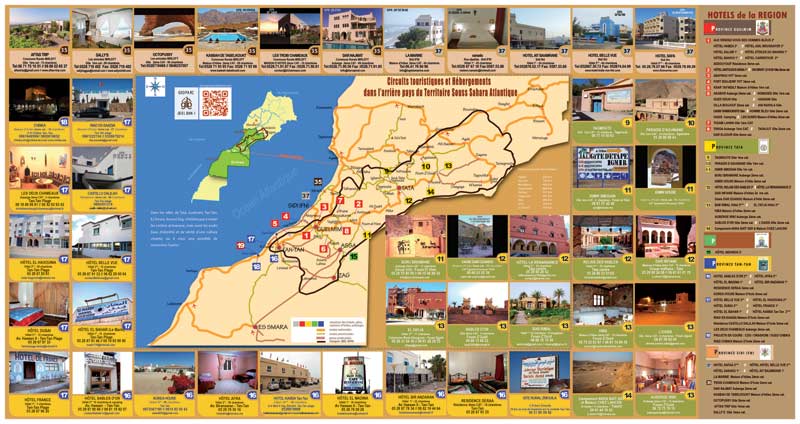

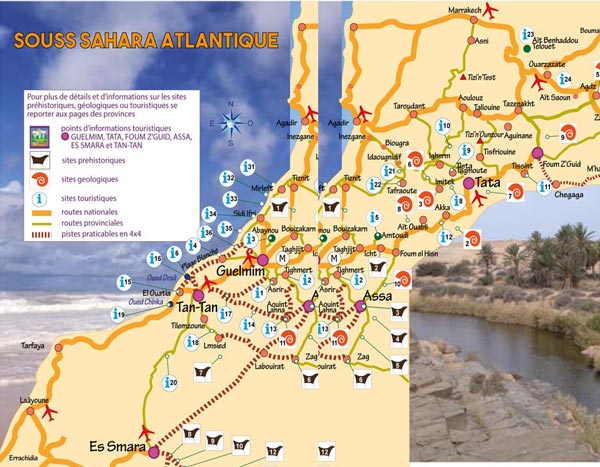

Découvrir notre région

Découvrir notre région