Bourse, fonds d'investissement, avenir de Saham... nouvelles révélations sur la "transaction du siècle"

Les informations que nous publions ci-après ont été collectées par nos soins auprès de différentes sources toutes de premier plan: banquiers, opérateurs économiques, financiers et sources proches de la transaction Saham-Sanlam. Elles répondent à des interrogations persistantes au sein du public. Ce qu'il faudra retenir, c'est d'une part le démenti concernant un rapprochement Saham-BMCE et d'autre part, l'importance du Fonds d'investissement qui va être structuré d'ici la fin de l'année.

*Comment a été faite la valorisation de Saham Finances.

Sanlam aura décaissé au total près de 1,7 milliard de dollars en trois fois, pour acquérir 100% de Saham Finances.

La valorisation de Saham Assurances a été arrêtée à 1.450 DH par action, y compris la prime de contrôle et en tenant compte des différentes garanties signées par Saham S.A.

La valorisation a été effectuée par des équipes des deux partenaires, l’acquéreur et le cédant. “C’est une opération technique qui n’a pas posé problème“, selon une source proche du dossier.

*Cours boursier, OPA…

Le projet d’OPA devra être déposé 3 jours ouvrables après le closing. Le montant proposé sera probablement inférieur aux 1.450 DH par action, car Sanlam va certainement retrancher l’équivalent de la prime de contrôle. De son côté, l’AMMC fera le maximum pour protéger les actionnaires minoritaires et demandera un prix aussi élevé que possible.

L’action est peu liquide et les mouvements actuels ne portent que sur des petits volumes. La variation du cours est donc trompeuse. Elle ne reflète pas la réalité de l’offre et de la demande. Beaucoup de petits porteurs restent dans l’expectative et préfèrent attendre. Ceci, en sachant que des institutionnels détiennent la majeure partie du flottant en bourse.

*Autorisations réglementaires.

Le dossier de demande d’autorisation sera déposé auprès de l’ACAPS avant fin mars. L’Autorité du marché disposera de 30 jours pour répondre.

*Paiement.

Les acquéreurs vont payer le jour du closing, probablement en juillet ou aout. Au plus tard à la rentrée.

La transaction sera essentiellement traitée par Attijariwafa Bank, banque qui a accompagné le groupe depuis ses débuts.

*BMCE.

Nos différentes sources démentent les rumeurs de rapprochement avec la BMCE-RMA, a fortiori de prise de contrôle.

*Emplois.

Le pôle assurance représente 3.000 salariés. Il en reste… 14.000 dans le groupe. L’agriculture seule devrait créer 3.000 emplois dans les prochaines années.

*Les activités qui restent au sein de Saham après la cession des assurances.

-L’Education. Selon des sources du groupe, MHE y croit, car elle allie responsabilité sociale, éthique et rentabilité.

-L’agriculture: l’activité agricole va être intégrée dans la périmètre de Saham S.A. Il s’agit d’investissements dans les palmiers dattiers.

-L’immobilier.

-La santé sera vendue sauf l’industrie pharmaceutique. Saham a acquis en effet le site de fabrication de GSK Maroc.

-Les services clients.

*Parole de banquier.

Un président de banque s’adressant à ses cadres, en comité: “à tous points de vue, transparence, montage financier, c’est l’opération la plus propre de la décennie“.

*Le Fonds d’investissement.

Ce sera un fonds Saham, piloté par Saham.

Saham S.A. y mettra toutes ses disponibilités. Le Fonds réunira plusieurs milliards de dollars et sera ouvert à ceux qui souhaiteraient y participer. Il sera probablement structuré avant la fin de l’année 2018.

Ce sera un fonds panafricain. Il n’exclut aucun secteur pour ses investissements, sauf le pétrole, le gaz, les infrastructures. Par contre, les énergies renouvelables seront recherchées. Ainsi que l’éducation, la santé, les services clients, la finance moderne, le digital, et tout secteur créateur d’emplois et de valeur.

Le fonds sera basé à Casablanca.

*Géopolitique.

La phrase de Ian Kirk, président de Sanlam, citée dans le communiqué annonçant l’opération, n’est pas anodine, ni le fruit du hasard: "Nous nous félicitons de cette opportunité de renforcer notre investissement dans le Royaume du Maroc, une grande porte d'entrée africaine et un pays qui jouit d'une stabilité institutionnelle et macro-économique (…)".

Les deux pays sont économiquement complémentaires. Les opérateurs sud-africains viennent désormais investir (Hôtel Mazagan, Anfa Place, Sanlam). La logique voudrait que des investissements marocains soient bientôt annoncés ou lancés en Afrique du sud.

*Ce qu’en dit le management de Saham.

Saham S.A. veut créer des activités rentables et accompagner la stratégie du Roi en Afrique. “Le Maroc a changé de dimension. Capter un investissement privé de 1,7 milliard de dollars, c’est un gage de confiance. Le Maroc a changé de ligue, il peut aspirer à plusieurs opérations de cette envergure qui fera de nous un player de haut niveau“.

Selon nos sources, l’idée, c’est que le Maroc a maintenant besoin de champions continentaux après avoir eu des champions nationaux. Le continent verra une bataille entre les pays locomotives sur le plan économique, chacun voulant localiser le maximum de champions continentaux chez lui.

L'annonce de la création du Fonds d'investissement a suscité l'intérêt d'opérateurs de premier plan à l'international et au Maroc.

Rendez-vous donc en fin d’année 2018 pour connaître davantage de détails sur le Fonds.

Le 12 mars 2018

Source Web : Médias 24

Les tags en relation

Les articles en relation

My Hafid Elalamy décroche Facebook

Le fondateur du groupe Saham vient de décrocher un gros marché auprès du géant américain Facebook. En effet, la filiale Phone Group, spécialisée dans les...

Bank Al-Maghrib Hausse de 21,5% des réserves internationales au 05 août 2016

Le montant total des interventions de Bank Al-Maghrib ressort à 21,1 MMDH. Ph : MAP Les réserves internationales nettes se sont élevées à 243,6 milliard...

#MAROC_COVID19_POSSIBILITES_INVESTISSEMENTS: Amine Sabah: « certains chefs d’entreprises voient e

L’investissement s’imposera de lui-même et son financement devrait être une priorité pour l’Etat, le secteur bancaire et les bailleurs de fonds (Fonds ...

Bourse Feu vert de l’AMCC pour l’augmentation de capital au profit des salariés marocains d’A

L’augmentation de capital d’Airbus porte sur 110,82 millions d’euros. Airbus propose à ses salariés 1,5 million d’actions au prix unitaire de 598,4...

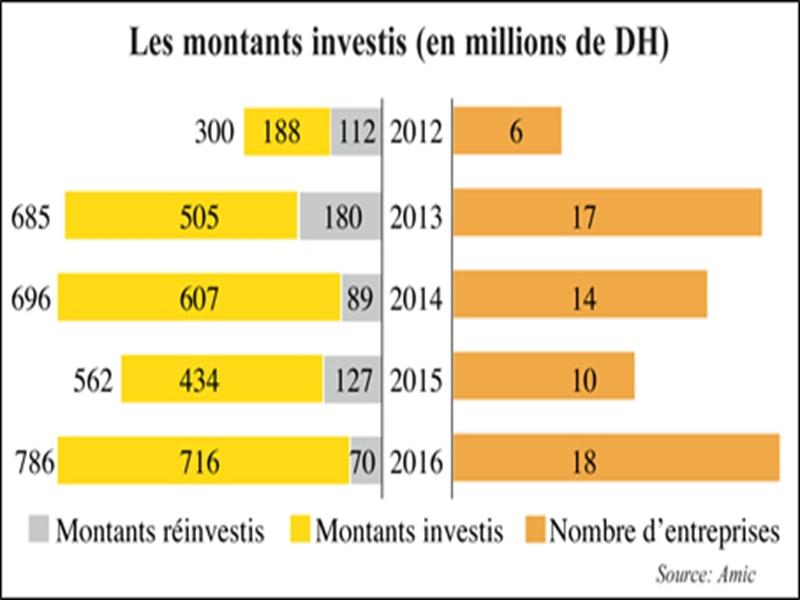

Capital investissement: Les fonds nationaux toujours à la peine

76% des capitaux levés par des organismes internationaux Seulement 786 millions de DH investis en 2016 En 2016, le volume des investissements en private ...

Saham Assurance : Le Résultat net progresse de 79% en 2021

Saham Assurance a réalisé, au titre de l’année 2021, un résultat net (RN) de 359,8 millions de dirhams (MDH), soit une progression de 79,3% par rapport à...

Résultats annuels : Addoha réduit le fardeau de la dette

La baisse importante des charges financières soutient le bond de 18% des bénéfices Le chiffre d’affaires stagne à 7,1 milliards de DH Chahuté en Bo...

Le deal Saham-Sanlam fait de l'Irlande le 1er investisseur au Maroc

L'Office des changes (OC) place l'Irlande comme numéro un des investisseurs étrangers au Maroc en 2018. Avec 9,6 milliards de dirhams, 20% des investi...

Voici le Top 5 des hommes les plus riches du Maroc

Carton plein pour Si Aziz en 2018: le ministre de l’Agriculture et de la Pêche maritime s’est hissé en tête des fortunes privées du Maroc, selon le clas...

Assurances: Où en est le deal Saham-Sanlam?

Les milieux d'affaires se posent des questions sur la recevabilité de l’offre de Sanlam par le régulateur, qui pourrait y voir une menace plus qu’une ...

Énergies renouvelables La BID et la SIE lancent un fonds d’investissement au Maroc

La convention de partenariat a été paraphée par Ahmad Mohamed Ali Al Madani, président de la BID, et Ahmed Baroudi, directeur général de la SIE, en marge ...

Mohamed Boussaïd : Les raisons du limogeage royal enfin connues !

Derrière cette éviction surprise subsistaient des interrogations. « Le principe de reddition des comptes » étant un motif beaucoup trop vague, il semblerai...

jeudi 15 mars 2018

jeudi 15 mars 2018 0

0

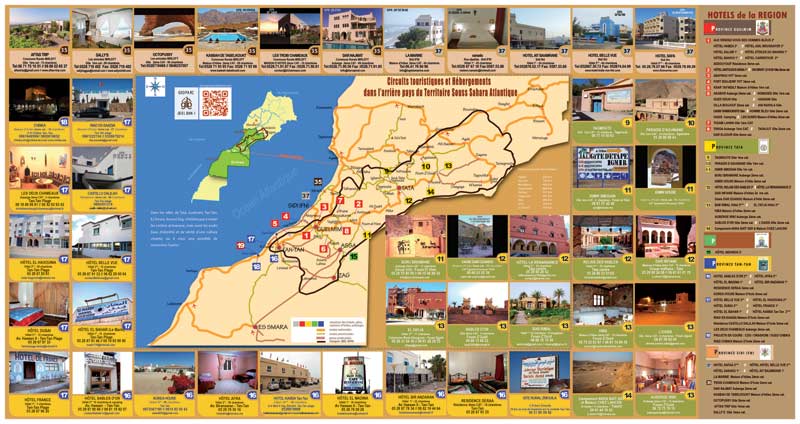

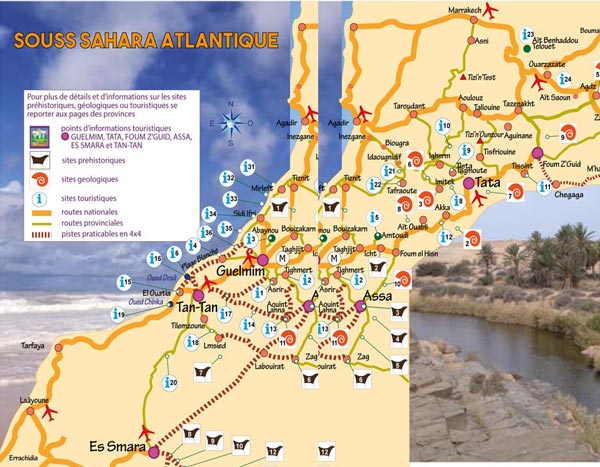

Découvrir notre région

Découvrir notre région