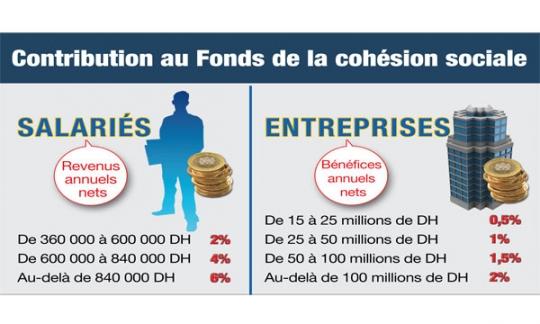

Contribution au Fonds de la cohésion sociale

Impôts ceux qui vont payer et comment Les entreprises attendent avec impatience la publication imminente par la Direction générale des impôts d’une importante circulaire. Celle-ci doit détailler les modalités pratiques du calcul de la contribution au Fonds d’appui à la cohésion sociale. Une contribution qui sera supportée aussi bien par les hauts salaires que par une frange d’entreprises. Détails. Contribution au Fonds de la cohésion sociale La loi de Finances 2013 a instauré de nouveaux prélèvements fiscaux en guise de contributions à un effort de solidarité envers les couches les plus défavorisées, et ce, pour une durée de trois ans. Cette contribution au Fonds d’appui à la cohésion sociale sera supportée aussi bien par des hauts salaires que par une frange d’entreprises réalisant un niveau de bénéfices déterminé. Les dispositions relatives à cette nouvelle imposition sont certes claires, avec notamment des tranches assujetties et des taux de prélèvement, pour s’acquitter de cette contribution. Mais encore faut-il connaître les modalités pratiques de son calcul. C’est ce qu’une circulaire de la Direction générale des impôts (DGI) devrait préciser ; un document que les entreprises attendent avec impatience et dont la publication est imminente. À ce sujet, les patrons ont déjà reçu un avant-projet de cette circulaire de la part de la DGI, auquel ils sont censés apporter leurs observations, nous a révélé Abdelkader Boukhriss, expert-comptable et président de la Commission Fiscalité à la Confédération générale des entreprises du Maroc (CGEM). Difficultés d’application La publication de cette circulaire est attendue en principe cette semaine, d’après M. Boukhriss. Les entreprises, en particulier celles qui bouclent habituellement tôt la paie de leur personnel, auront donc besoin de cette circulaire le plus tôt possible. Toutefois, on ne risque pas d’assister à un quelconque blocage au cas où cette circulaire tarde à être publiée, nous a expliqué l’expert-comptable : «Bien entendu que les opérateurs disposent d’une base de travail. Il s’agit de la loi de Finances 2013, seul et unique texte opposable à tous, qui a été publiée au Bulletin officiel en date du 31/12/2012 et qui contient l’intégralité des dispositions votées par le Parlement». Certes, concède M. Boukhriss, ce prélèvement pose quelques difficultés d’application, car la base de référence retenue pour le calcul de la contribution pour les salariés n’est pas expressément définie dans le Code général des impôts et que, par conséquent, il y a lieu de trouver un consensus sur la base à retenir. Toutefois, nuance-t-il, «si la circulaire tarde à arriver, les employeurs pourront toujours procéder à un prélèvement selon leur interprétation». Surtout que, ajoute-t-il, «si différend il y a, son impact sera minime compte tenu du taux de prélèvement qui sera appliqué, soit 2%, 4% ou 6% selon le niveau de revenu concerné. Cela d’autant plus que, comme le précise le fiscaliste, le dispositif prévoit certes une retenue mensuelle opérée par les employeurs au même titre que l’impôt sur le revenu, mais il s’agit, avant tout, d’un impôt annuel. Par conséquent, conclut-il, il me semble normal de procéder à une régularisation annuelle pour appréhender cette contribution selon le revenu annuel perçu réellement par le salarié». Et les gratifications annuelles ? Une des questions qui se posent dans ce contexte est la suivante : peut-on dès lors considérer une gratification annuelle, comme le 13e mois par exemple, comme un «cadeau empoisonné» dans certains cas ? En effet, un salarié qui gagne moins de 360 000 DH par an, soit la base retenue pour cette contribution, et qui n’est donc pas concerné par ce prélèvement, peut être rattrapé par cette imposition s’il bénéficie d’une gratification annuelle. Par conséquent, il payera au fisc davantage que de normal... Admettant l’existence de ce cas de figure, le président de la Commission Fiscalité de la CGEM déconseille au salarié d’être tenté d’accepter ce genre de gratification «au noir», sachant que cela représenterait un manque à gagner dans la base de calcul de la retraite. En tout état de cause, les entreprises sont censées faire appel à leurs prestataires informatiques pour revoir le paramétrage de cette contribution dans leurs systèmes et s’en acquitter dans les délais réglementaires, selon l’expert fiscaliste.________________________________________ Trois questions à : Abdelkader Boukhriss, expert-comptable et président de la Commission Fiscalité à la CGEM «La contribution des entreprises doit être revue» Le Matin : comment l’articulation de la contribution des hauts salaires au Fonds de la cohésion sociale se fera-t-elle avec l’impôt sur le revenu ? Abdelkader Boukhriss : le législateur a retenu, pour la contribution sociale de solidarité, une notion non définie par le Code général des impôts, celle de «revenu net d’impôt», qui diffère de la notion de «revenu imposable», retenue pour le calcul de l’impôt sur le revenu (IR). Ceci suppose un réaménagement de la base imposable de l’IR pour servir au calcul de la contribution. Mais sans pour autant s’écarter des règles qui régissent le calcul de l’IR et qui consistent à déduire du revenu brut toutes déductions obligatoires, ainsi que l’impôt payé. Nous aurions souhaité un alignement des règles de détermination de l’IR et celles de la contribution, mais ça ne semble pas être l’esprit du législateur. Ne s’agit-il pas, en fin de compte, d’une révision à la hausse de l’IR ? Cette contribution peut être assimilée à un impôt complémentaire, mais il s’agit d’abord d’un prélèvement ponctuel pendant 3 ans, qui ne concerne qu’une catégorie de revenus qui sont supérieurs à 360 000 DH annuels. Comme cette contribution est destinée à alimenter un Fonds de solidarité, son acceptation semble plus facile qu’un impôt dilué dans la masse des recettes publiques. S’agissant de la contribution des entreprises à ce fonds, quels problèmes peut-elle poser sur le plan de son calcul et les «anomalies» ou «injustices» qui peuvent la caractériser ? Contrairement à la contribution sur les revenus, celle portant sur les bénéfices des entreprises avait déjà été introduite l’an dernier et son mode de calcul avait été défini. La loi de Finances 2013 a, par contre, corrigé une anomalie qui avait échappé à notre législateur et a exclu de cette contribution les personnes morales bénéficiant d’une exonération de l’impôt sur les sociétés (IS) de manière permanente, tel que visé à l’article 6-I-A du Code général des impôts. Reste néanmoins une injustice, celle consistant à soumettre à la contribution les sociétés de type holding purement financières, dont les bénéfices sont constitués exclusivement de dividendes, exonérés de l’IS et ayant déjà supporté la contribution entre les mains de la société distributrice. Peut-être y a-t-il lieu de revoir la définition de bénéfice net retenu pour le calcul de la contribution des entreprises. Publié le : 22 Janvier 2013 – SOURCE WEB Par Lahcen Oudoud, LE MATIN

vendredi 25 janvier 2013

vendredi 25 janvier 2013 0

0

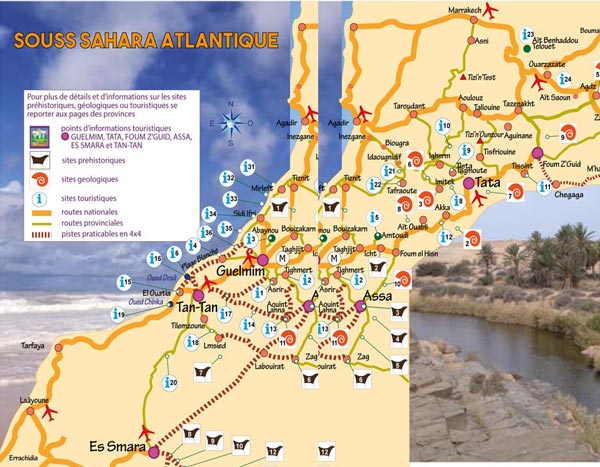

Découvrir notre région

Découvrir notre région