La CIMR s’attaque aux plans de retraite des particuliers

La CIMR lance une campagne de charme envers les détenteurs d’un plan d’épargne retraite auprès d’une compagnie d’assurance. Ces produits que distribuent les réseaux bancaires. La Caisse leur propose de souscrire Al Moustakbal Individuel, une solution d’adhésion à titre individuel au régime.

La CIMR met en avant la défiscalisation du transfert des primes et cotisations des contrats d’assurance ou de caisses de retraite vers un autre organisme, rendue possible depuis janvier 2018. Pour bénéficier de l’incitation, il faut transférer la totalité du capital constitué. Par ailleurs, la loi prévoit l’obligation que ce capital soit directement versé sur les comptes de la caisse de retraite sans transiter entre les mains de l’assuré.

Le transfert d’une partie des cotisations est assimilé à un rachat imposable à l’IR selon le droit commun. Le souscripteur de l’assurance-retraite peut bénéficier ultérieurement de l’exonération fiscale s’il décide de transférer le reste à une autre compagnie d’assurance. Le législateur n’a pas prévu de restriction en termes d’âge du contrat signé auprès d’un assureur. Les souscripteurs ne sont donc pas tenus par l’obligation de cotiser pendant six ans pour prétendre à l’avantage fiscal.

L’offre de la CIMR cible aussi bien les salariés qui sont déjà adhérents que toute personne qui souhaite adhérer au régime à titre individuel. Sont également visés les professions libérales, les travailleurs indépendants, les fonctionnaires… Les souscripteurs d’un plan d’épargne retraite peuvent adhérer à la CIMR en y transférant le capital constitué.

A cotisations égales, le management de la Caisse promet, selon l’âge de l’affilié, ses niveaux de cotisations, la date de son adhésion…, des taux de rendement jusqu’à 30% supérieurs à ceux des compagnies d’assurance et la réversibilité de la pension au conjoint en cas de décès. «Le veuf ou la veuve bénéficie de 50% de la pension. C’est un avantage gratuit et systématique chez la CIMR».

Jusqu’à présent, 2.000 personnes ont déjà rejoint la CIMR et pourront bénéficier d’une retraite. Le chiffre n’est pas spécifique aux titulaires d’un contrat d’épargne retraite, mais concerne toutes les personnes qui souhaitent constituer une retraite. Pour 2019, la CIMR ambitionne de placer 15.000 prospects. Ce qui permettra de compenser le manque d’adhésion des entreprises en raison de l’impact de la retraite complémentaire sur la trésorerie et la difficulté de faire marche arrière.

L’adhésion pour les titulaires de ce type de contrat, comme pour les personnes qui souhaitent adhérer pour la première fois à titre individuel, est entièrement digitalisée. Les affiliés qui transfèrent le capital constitué auprès d’une compagnie d’assurance bénéficient d’une revalorisation de leur épargne CIMR.

Le transfert du capital retraite n’est pas l’exclusivité de la CIMR. Les épargnants peuvent opter pour la compagnie d’assurances ou la caisse de retraite de leur choix. Mais le dispositif fiscal introduit par la loi de finances 2018 ne permet pas, par exemple, aux affiliés de la CIMR de récupérer leurs cotisations pour les placer dans un contrat d’épargne retraite jusqu’à 50 ans.

A cet âge, ils peuvent liquider leur retraite CIMR et bénéficier soit d’une rente viagère, soit d’un capital. Une épargne qu’ils peuvent toujours placer où bon leur semble.

Régime fiscal

L’article 28-III du code général des impôts prévoit la déduction des cotisations versées aux plans d’épargne retraite dans le cas du transfert du capital vers la CIMR ou vers toute autre compagnie d’assurance proposant des produits de retraite. Le souscripteur peut ainsi déduire le montant des cotisations ou primes relatives au plan de retraite dans la limite de 10% de son revenu global imposable. Les personnes ayant souscrit un contrat depuis le 1er janvier 2015 peuvent déduire 50% de leur salaire net imposable à condition de respecter la durée minimale du contrat fixée à 8 ans et l’âge au moment du rachat qui doit être d’au moins 50 ans révolus. Dans le cas contraire, le bénéficiaire est imposé selon le droit commun.

Le 13/11/2018

Source web par: l’économiste

Les tags en relation

Les articles en relation

Tourisme: le Maroc dans le top 20 des pays les plus sûrs au monde

Le Maroc figure au 8e rang mondial des pays les plus sûrs au monde. C’est ce qui ressort d’une étude du magazine britannique «Which? Travel» qui classe ...

À Marrakech, Mohammed VI demande de “renforcer le leadership féminin”

Le roi Mohammed VI a adressé un message aux participants à la 2ème édition du sommet annuel de l’initiative “Women in Africa”, première plate-forme i...

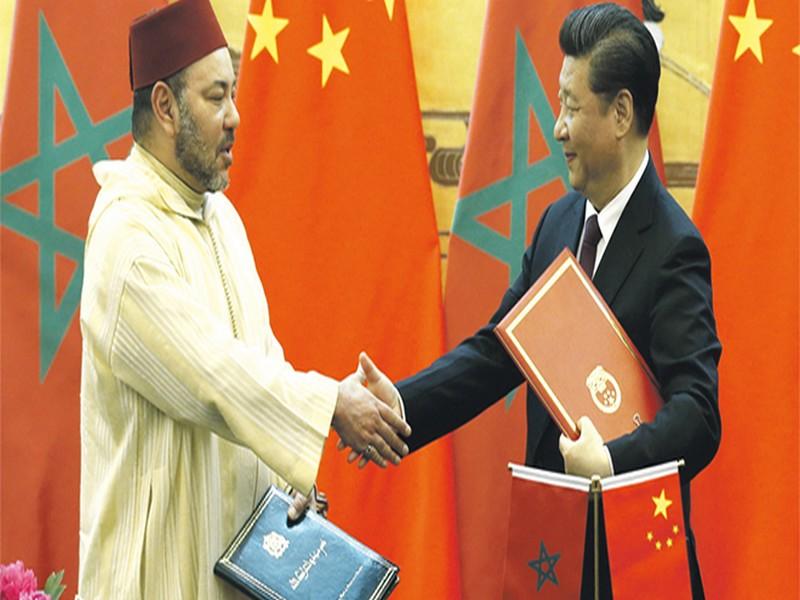

Le Roi adresse un message au président chinois

Le Souverain a adressé un message au président chinois, Xi Jinping, à l’occasion du 60e anniversaire de l’établissement des relations diplomatiques maro...

Légère amélioration de la croissance économique nationale La croissance annuelle devrait rester

Au troisième trimestre de l’année 2018, la croissance économique nationale a connu une légère amélioration et un raffermissement de la demande mondiale ...

Les clients de Homeaway / Abritel entrent dans l’ère de l’intelligence artificielle avec Smartb

Après Airbnb, Smartbnb lance son service d’automatisation de messagerie sur Homeaway et toutes les marques locales du site de réservation américain. Sma...

Exonération totale temporaire de l’IS: les secteurs industriels éligibles

Le Conseil de gouvernement a adopté, jeudi 1er février, le décret fixant les entreprises industrielles éligibles à une exonération totale et temporaire de...

Benchaâboun : Le Maroc a un rôle important à jouer pour le développement de l’Afrique

Le ministre prend part au Forum africain sur l’investissement à Johannesburg Le Maroc, de par sa forte présence dans de nombreux secteurs économiques en...

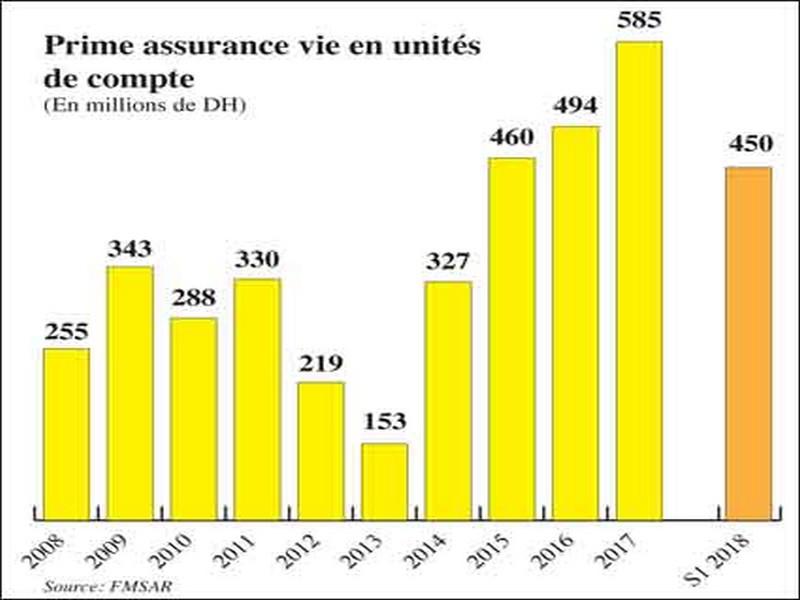

Assurance vie: Les contrats en unités de compte séduisent

L’assurance vie connaît une dynamique exceptionnelle depuis trois ans avec une hausse moyenne à deux chiffres des primes. Les contrats classiques continuent...

RAM: nouvelle flotte et nouvelles lignes

Ça bouge! La Royal Air Maroc (RAM) lancera, à partir d'avril prochain, trois nouvelles liaisons au départ de Casablanca vers trois capitales, en l’occu...

Le Roi désigne de nouveaux objectifs à l'agriculture: classe moyenne rurale, jeunesse et emploi

En ouvrant la nouvelle session parlementaire, le vendredi 12 octobre 2018, le Roi Mohammed VI a donné une nouvelle impulsion à l'emploi et à la jeunesse ...

Ce Maroc que l’on aime n’est pas celui là…

Ce monde fait peur Ce monde n’est pas le mien Ce monde n’est pas celui que je veux pour mes enfants… Encore un acte de barbarie Perpétré che...

OPCVM : L’actif franchit les 400 milliards de DH

L’actif net des OPCVM (Organismes de placement collectif en valeurs mobilières) a poursuivi sa hausse en 2017. Il a franchi la barre des 400 milliards DH. Ai...

vendredi 16 novembre 2018

vendredi 16 novembre 2018 0

0

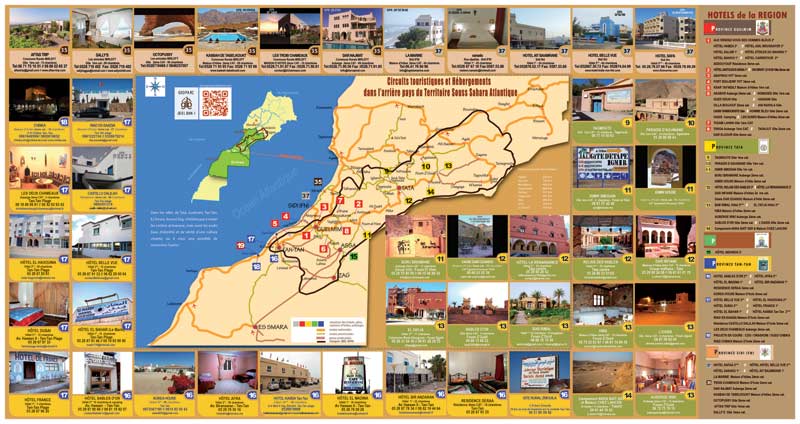

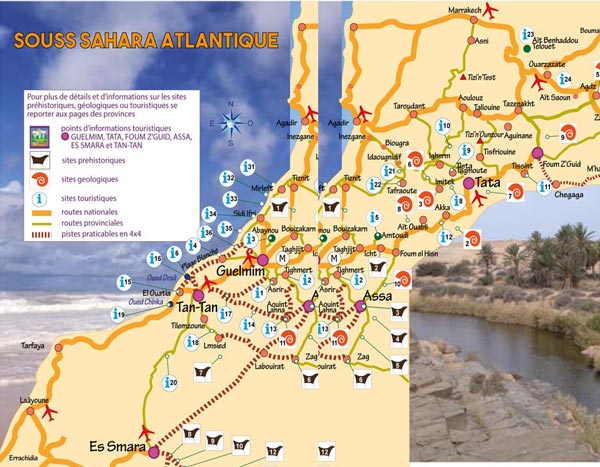

Découvrir notre région

Découvrir notre région