Impôts locaux: Pourquoi une réforme

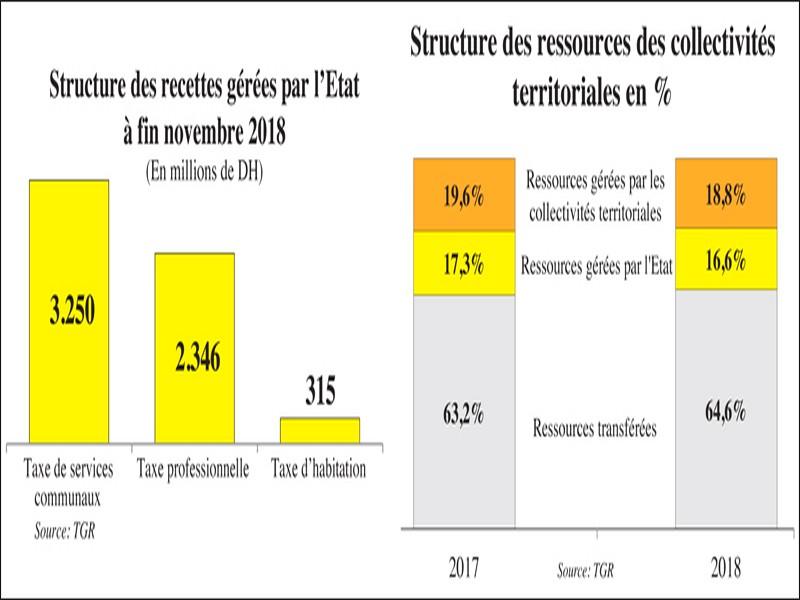

Parmi les trois taxes locales gérées par la DGI, la Taxe des services communaux occupe la première place en termes de rendement. Ses recettes atteignent 3,2 milliards de DH à fin novembre 2018. Globalement, les ressources gérées par l'Etat pour le compte des collectivités territoriales ont quasi stagné

Simplifier et clarifier les règles d'assiette, instituer une fiscalité locale structurante, repenser le mode de gouvernance… La fiscalité locale dont la contribution au financement des collectivités territoriales est limitée (le tiers seulement) devrait être remise à plat lors des prochaines assises fiscales. Les réunions préparatoires ont commencé et les premières rencontres avec les experts et les différentes organisations vont bientôt démarrer.

L'idée n'est pas seulement d'assurer des recettes conséquentes et d'accroître la part des recettes fiscales locales dans le financement des collectivités territoriales mais surtout d'assoir une égalité entre les contribuables et entre les territoires.

Une convergence avec les bases d'imposition de la fiscalité de l'Etat est également souhaitée. Cela permettra de parvenir dans une seconde étape à un code général des impôts regroupant la fiscalité locale et celle de l'Etat. Mais la tâche ne risque pas d'être facile!

Le diagnostic réalisé par la Direction des collectivités locales, qui a tenu de nombreuses réunions au cours des derniers mois avec les professionnels et qui s'est également appuyé sur les études réalisées par certaines institutions, interpelle: 32% des communes assurent 89% des recettes. Des recettes dont le rythme de croissance n'est pas corrélé à celui des dépenses. Sur les quatre dernières années, elles ont quasi-stagné.

Pourtant le potentiel fiscal des différentes taxes est jugé intéressant. Le rendement des taxes foncières est affecté par les nombreuses mesures d'exonération dont la rationalité économique et sociale est jugée discutable ainsi que par des dysfonctionnements au niveau de la gouvernance; contrôle, identification des contribuables, etc.

Les autres taxes (taxe de séjour, taxe sur les eaux minérales et de table…) gérées par les collectivités locales sont déclaratives et nécessitent des connexions entre administrations et des moyens de contrôle. La gestion de la fiscalité locale est partagée entre différentes entités (communes, la Trésorerie générale du Royaume et la direction générale des Impôts) mais sans qu'un système d'échange d'informations efficace ne soit mis en place.

Aujourd'hui, une simplification du système fiscal local jugé opaque et complexe est attendue. Les règles d’assiette et de liquidation en particulier posent des difficultés d’interprétation car les textes sont souvent ambigus. C'est le cas par exemple pour l'article 20 de la loi 47-06 sur la taxe d'habitation, laquelle est établie au nom du propriétaire ou de l'usufruitier et à défaut, au nom du possesseur ou de l'occupant.

Une formulation qui n'est pas claire dans la mesure où l’expression «à défaut» a un sens résiduel. «Elle peut être entendue comme signifiant qu’en droit commun le redevable est le propriétaire et que l’occupant ne l’est que si le propriétaire fait défaut, c’est-à-dire si l’administration ne parvient pas à l’imposer», souligne l'étude-diagnostic sur la fiscalité locale.

Même les bases d'imposition de certains impôts doivent être revues. La taxe d'habitation, assise sur la valeur locative du bien, est déterminée par voie de comparaison. Elle est fixée d'après la moyenne des loyers pratiqués pour les habitations similaires dans le même quartier.

Or sur le terrain, une hétérogénéité importante des valeurs locatives est relevée en raison du non respect de la méthode de détermination arrêtée par la loi. Le Club marocain de la fiscalité estime qu'elle est fixée «arbitrairement en faisant parfois référence à des précédents ou des cas exceptionnels de location à des tarifs élevés pour en faire une règle générale» (Cf L'Economiste N°:5258 du 24/04/2018).

La taxe professionnelle est également jugée complexe avec des tarifs et modalités d’application très variés. «Elle frappe l’investissement alors qu'elle devrait se baser sur la valeur ajoutée», soutient le Club marocain de la fiscalité. Cette taxe constituerait même un frein au développement des entreprises puisqu'elle frappe les équipements pénalisant celles qui investissent beaucoup.

La taxe professionnelle se base aussi sur la valeur historique des équipements et non la valeur nette comptable. Son assiette est jugée déconnectée de l'activité réelle et elle serait même génératrice d'inégalités puisqu'elle pénalise en particulier les entreprises de production.

Le 28/02/2019

Source web : l’économiste

Les tags en relation

Les articles en relation

Refonte du code général des impôts: dernière ligne droite avant adoption

Le projet de refonte du CGI est quasi-finalisé sur le plan technique, et devrait aboutir d’ici fin 2018. Initié il y a un peu plus d’une année, ce projet...

La CIMR s’attaque aux plans de retraite des particuliers

La CIMR lance une campagne de charme envers les détenteurs d’un plan d’épargne retraite auprès d’une compagnie d’assurance. Ces produits que distribu...

Exclusif - Tourisme: Fettah Alaoui trace les priorités de la relance

La ministre de tutelle exposera sa copie aujourd’hui au CVE Déconfinement, impôts, lutte contre l’informel… le mode opératoire «Nous devons jure...

La DGI met en ligne la nouvelle version du Code général des impôts

Outil de travail pratique, simple et méthodique, le Code général des impôts (CGI) regroupe l’ensemble des dispositions fiscales en vigueur au Maroc. L�...

Impôts: L’aviculture demande une requalification

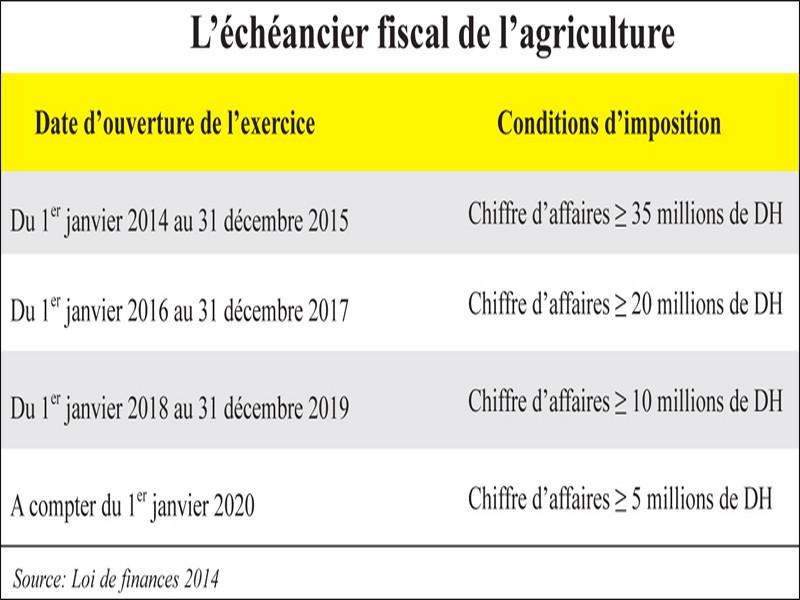

Fiscalement, le secteur a le statut de «commerce de gros» Selon la nomenclature du HCP, il relève de l’agriculture La loi de finances 2014 a prévu l...

Tourisme : la profession soutient le projet de FZ Ammor de doubler le nombre d’arrivées d’ici 2

Après la réunion du mardi 10 mai entre la ministre du Tourisme, les dirigeants du secteur privé (CNT, fédérations métiers, CRT), ainsi que de l’ONMT et ...

Le Trésor accélère le remboursement TVA

La TVA est incontestablement l'impôt qui rapporte le plus au Trésor, mais c’est également le plus exonéré avec 84 mesures pour un total de 15,4 milli...

Les taxes locales vont subir une profonde transformation

Les taxes locales vont subir une profonde transformation pour respecter les principes de la future loi-cadre qui sera adoptée après la tenue des assises de la...

Emprunt national: le montage de toutes les contraintes

Anonymes ou nominatifs? Négociables ou non cessibles? Les modalités du futur grand emprunt national, voulu par Mohamed Benchaâboun, donnent du fil à retordr...

Remboursement de TVA : voici la nouvelle procédure simplifiée adoptée jeudi

Aucune facture à présenter. Seuls les relevés récapitulatifs des opérations bénéficiant de l’exonération ou du régime suspensif de la TVA, certifiés...

Budget: Des signes de redressement de l'activité économique

Les prémices du redressement de l’activité économique en 2021 semblent se refléter positivement sur les finances publiques de l’État à travers le bon ...

Baisse de l’IR : Les négociations s’accélèrent

Le ministre délégué chargé du budget a tenu une deuxième réunion avec les partenaires sociaux Les responsables proposent une baisse de l’IR qui va au...

mardi 5 mars 2019

mardi 5 mars 2019 0

0

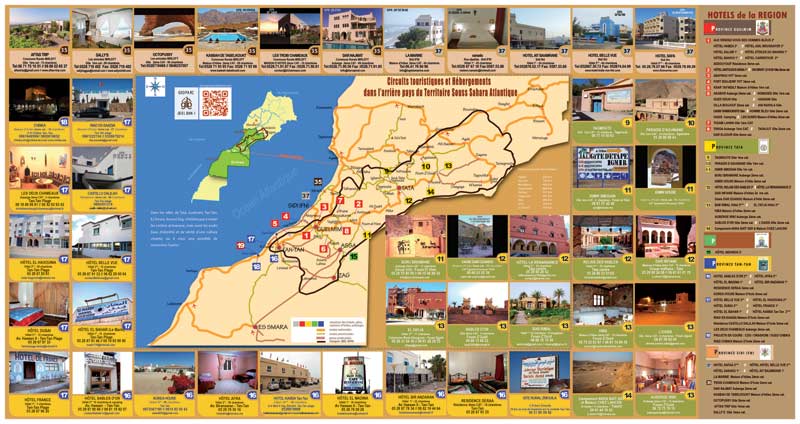

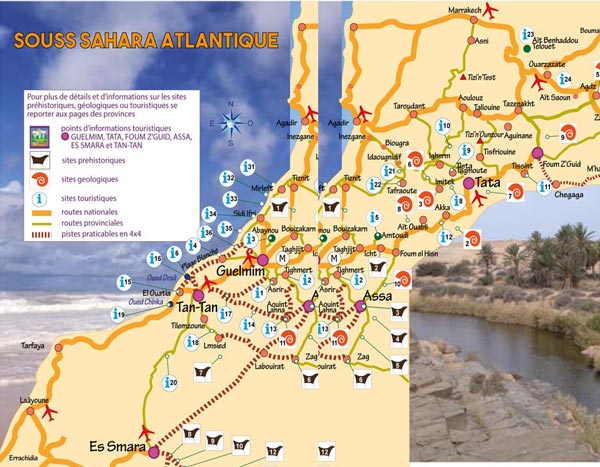

Découvrir notre région

Découvrir notre région