La CFCIM propose une refonte de la grille IS

Comment instaurer un système fiscal juste? L'interrogation est récurrente et les propositions de réponses de la CGEM, de l'Ordre des experts-comptables et récemment de la Chambre française de commerce et d'industrie (CFCIM) se rejoignent sur un certain nombre de points, en particulier par rapport à la neutralité de la TVA et la suppression de la cotisation minimale.

La Commission juridique et fiscale de la CFCIM vient de transmettre ses propositions aux Assises de la fiscalité programmées les 3 et 4 mai prochains. Ses experts estiment que le système actuel est composé de trois catégories qui «s'accusent mutuellement». Les salariés prélevés à la source sans possibilités d'optimisation accusant les chefs d’entreprise de bénéficier d’outils pour optimiser leur fiscalité. Des chefs d’entreprise qui se plaignent des contrôles fiscaux alors que l'informel, qui représente 20% du PIB, ne contribue pas. Le tout sans oublier les regrets des opérateurs de la léthargie de l'administration face à l'informel. Tour d'horizon des mesures recommandées par la Commission juridique et fiscale de la CFCIM.

IS progressif, neutralité de la TVA et cotisation minimale

La grille actuelle de l'IS se caractérise, selon les experts de la CFCIM, par une faible progressivité. Elle s'étend uniquement jusqu’à la tranche de bénéfice net fiscal de 1 million de DH. Le barème pourrait être encourageant s’il arrive à ménager les petites tranches de bénéfice net fiscal et à étendre la progressivité de l’impôt jusqu’à la tranche de 5 millions de DH. La Commission juridique et fiscale propose cinq tranches d'imposition: 10% pour le bénéfice net fiscal inférieur ou égal à 500.000 DH, 15% pour la tranche comprise entre 500.001 et 1 million de DH, 20% pour celle comprise entre 1.000.001 et 3 millions de DH, 30% entre 3.000.001 millions de DH et 5 millions et 31% au-delà.

La cotisation minimale, calculée sur la base du chiffre d'affaires, quel que soit le résultat réalisé, devrait être supprimée. Quant à la neutralité de la TVA, elle doit être assurée par la généralisation du droit à déduction et le droit au remboursement.

Encourager la transmission d'entreprise

Des mesures favorisant la transmission d'entreprises sont également proposées. Le cédant pourrait bénéficier d’un abattement de 50% en matière d’IR sur la plus-value de cession de valeurs mobilières après avoir actualisé la valeur des éléments du fonds de commerce. Mais au préalable, il devrait avoir assuré la gestion de son entreprise pendant au moins 20 ans et être âgé d’au moins 60 ans à la date de la cession. Le cessionnaire s’engagerait à garder l’entreprise au moins deux années consécutives avant toute opération d’aliénation. Toutefois, une transmission peut être envisagée avant l’expiration dudit délai à condition que le prix de cession ne dépasse pas le prix d’acquisition.

Un débat oral contradictoire à institutionnaliser

L'institutionnalisation du débat oral contradictoire préalablement à l’envoi de la première lettre de notification est vivement recommandée. Cela devrait donner lieu à un PV signé par les parties et dans lequel les redressements envisagés devraient être présentés et débattus avec le contribuable. «Tout redressement notifié qui n’a pas été prévu dans le PV doit être considéré comme nul et non avenu», estime la Commission.

Informel: Utilisons la data et les enquêtes terrain

La lutte contre l'informel ne peut passer que par une politique contraignante. Pour les experts de la CFCIM, le fisc pourrait recourir à la politique de digitalisation, la data, les connexions avec des administrations et autres établissements dans le cadre du droit de communication. Les enquêtes d’identification sur le terrain doivent être réactivées surtout que la digitalisation a libéré une partie du temps pour les inspecteurs. Au-delà d'un certain niveau d'achat, les sociétés patentées devraient être obligées de demander aux clients leurs identifications (CIN). Le recours aux articles 216 et 29 du Code général des impôts permettant l'examen de l’ensemble de la situation fiscale du contribuable constitue aussi une arme efficace. Les experts recommandent de soumettre les amicales immobilières à une fiscalité de personnes physiques à caractère civil (livraison à soi-même pour habitation principale ou secondaire). Dans le cas des transactions immobilières entachées d’insuffisance d’assiette, l’inspecteur vérificateur devrait expliciter les modalités de redressement du prix de vente et d’achat. Et ce, malgré l’existence du référentiel de l’immobilier.

L'indispensable re-clarification de l'article 213

L'article 213-1 du Code général des impôts sur le pouvoir d'appréciation de l'administration nécessite de nouvelles clarifications. En particulier par rapport à la notion «de ne pas permettre à la comptabilité présentée de justifier le résultat déclaré». Une note circulaire ou une mention dans le Code général des impôts devrait en encadrer l'application.

La Commission critique aussi l'interprétation abusive par les vérificateurs de l'alinéa 1 de l'article 213 sur le défaut de «présentation d'une comptabilité tenue conformément aux dispositions de l’article 145». Pour dépasser cette situation, les supports classiques exigés devraient être supprimés. «La comptabilité informatisée se suffit à elle -même pour justifier la sincérité des déclarations déposées».

Le 24 avril 2019

Source web : l’économiste

Les tags en relation

Les articles en relation

Export : le Maroc veut profiter d’un potentiel inexploité de 120 MMDH

Un écosystème d’accompagnement sera bientôt lancé pour aider les entreprises marocaines à concrétiser des opportunités à l’export de l’ordre de 12...

Nadia Fettah Alaoui aux patrons: «le comité de veille économique sera réactivé pour accompagner

La ministre de l’Economie et des finances était l'invitée de la Confédération générale des entreprises du Maroc (CGEM) hier, jeudi 16 décembre 2021...

Assises du commerce: les recommandations du patronat

En prélude des Assises du commerce qui démarreront le 24 avril et s’achèveront le 25 avril à Marrakech, la CGEM a émis un certain nombre de propositions....

Délais de paiement des entreprises: encore beaucoup de chemin à faire

Les délais de paiement sont au cœur d'une tournée régionale qui a fait escale, ce vendredi 28 juin, au niveau de la région de Casablanca-Settat. Les in...

Ainsi soit-il, M. le Chef de Gouvernement, Mme la Ministre du Tourisme !

Hier dans la matinée, Mme la Ministre du Tourisme recevait une délégation de la CNT. Le même jour, le Président de la CNT Hamid Bentahar s’exprimait deva...

Auto-entrepreneurs: encore plus de potentiel

En trois ans, 93.000 auto-entrepreneurs, dont 31% sont des femmes, ont pu décrocher, à ce jour, ce statut. Mais la digitalisation jouerait un important rôle ...

Baromètre CGEM. Les patrons d’entreprises confiants en l’avenir

Même s'ils se disent préoccupés par la situation économique actuelle, les chefs d’entreprises restent toutefois optimistes pour l'avenir, selon le...

Investissements : le Maroc en force à Madrid

Les travaux d’une rencontre d’affaires de haut niveau sous le thème «Investir au Maroc pour une prospérité commune» se sont ouverts, ce lundi à Madrid...

Signature à Casablanca de deux conventions pour le développement d’une économie climatique

La Confédération générale des entreprises du Maroc (CGEM) a procédé, lundi à Casablanca, à la signature de deux conventions de partenariat pour le déve...

#Maroc_Tanger_DRAME_DE_L_INFORMEL : colère en vue du roi Mohammed VI

Les employés d’un atelier installé au sous-sol d’une maison, dans un quartier résidentiel de la ville portuaire de Tanger, ont été piégés lundi matin...

CGEM: Voici les nouveaux membres du conseil d'administration et du bureau

La CGEM a tenu ce jeudi 10 janvier un conseil d'administration très attendu où ses instances ont été de nouveau mises en confirmotié avec les statuts e...

Forum Économique : Mohcine Jazouli à Madrid avec la CGEM, l’AMDIE et les CRI

Un forum d’affaires, organisé par la CGEM et son homologue espagnole la CEOE, s’ouvre ce lundi à Madrid. La rencontre, qui devrait réunir plus de 150 ...

lundi 29 avril 2019

lundi 29 avril 2019 0

0

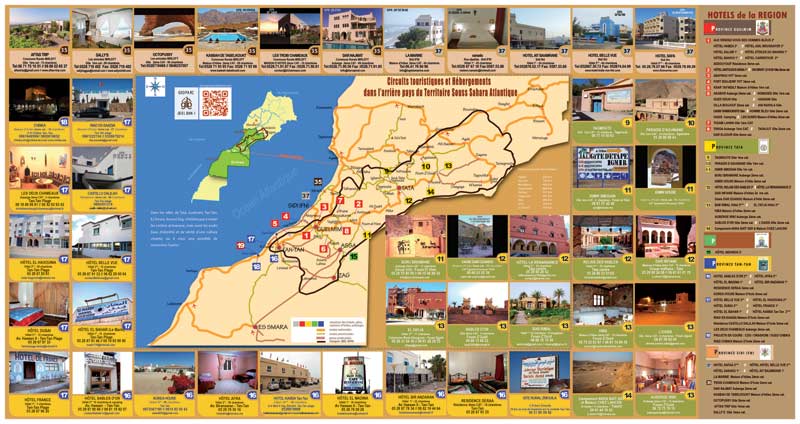

Découvrir notre région

Découvrir notre région