Plans d’épargne défiscalisés : 2020, l’année de la relance ?

Les plafonds et les durées de placement doivent impérativement être revus. Certains facteurs sont réunis aujourd’hui pour la relance de ces produits. Des taux de rémunération de 2,3% en 2020.

Neuf ans après leur lancement, les plans d’épargne défiscalisés (PEA, PEL et PEE) n’attirent toujours pas grand monde. Les derniers chiffres que nous a fournis la banque centrale remontent à mars 2019 (à croire que ce produit est vraiment tombé aux oubliettes). L’encours de ces placements n’est que de 108 MDH au 1er trimestre de l’année passée, dont 72% sous forme de plan d’épargne éducation. Il faut dire que ces outils de placement ont montré de sérieux signaux d’essoufflement dès la première année de leur introduction, puisque cinq mois après leur lancement, ils ont cumulé 30 MDH d’encours, puis 7 fois moins ce montant, 6 mois après.

Vont-ils enfin sortir de leur hibernation en 2020 ? Rien n’est sûr. Mais certaines conditions sont réunies pour que ces produits marchent mieux. Un, le cash attendu et prêt à être accueilli par le circuit bancaire, suite à la contribution libératoire prévue par le législateur. Et qui dit cash, dit placement. Or, en matière de moyens de placement, nous n’avons pas vraiment l’embarras du choix au Maroc. Ces instruments auront peut-être (enfin) leur moment de gloire… encore faut-il que le régulateur fournisse plus d’efforts en matière d’avantages fiscaux, et de souplesse: en augmentant les plafonds et en réduisant les durées de placement. Parce que tout compte fait c’est ce que l’on reproche aux plans d’épargne défiscalisés. Leur manque de souplesse ; le fait que les avantages fiscaux qu’ils offrent sont conditionnés par des durées d’épargne longues et des plafonds restreints, peu attractifs. A côté de cela, le public ne sait quasiment rien de ces produits. Le directeur d’une agence bancaire explique que «depuis leur lancement, les banques n’ont pas assez communiqué sur ces produits. Elles n’ont pas non plus formé leurs agents bancaires. Moins d’un client sur dix peut réclamer ce type de produit d’épargne auprès de sa banque. Mais tous les clients ne sont pas avertis. La quasi-totalité d’entre eux ignorent même l’existence de ce type d’instruments, qu’ils estiment beaucoup trop complexes. C’est au banquier de proposer le produit à son client, mais ce dernier ne maîtrise pas le sujet». Cela dit, une nouvelle impulsion sera donnée à l’un des trois produits. Une nouvelle disposition de la Loi de finances 2020 relèvera le plafond d’exonération des revenus et profits réalisés dans le cadre du Plan d’épargne action (PEA), le faisant passer de 600 000 DH à 2 MDH.

Ce dernier permet à l’épargnant de constituer une épargne en valeurs mobilières et de profiter ainsi des rendements offerts par le marché boursier. Il peut être ouvert auprès des banques, des sociétés de bourse habilitées, des compagnies d’assurance et de réassurance et de la CDG. Ceci implique bien entendu l’ouverture d’un compte titre et espèces pour le détenteur. Les valeurs autorisées dans ce cadre ont trait aux actions, aux certificats d’investissement, aux droits d’attribution et de souscription ainsi qu’aux titres des OPCVM.

Un placement sur 5 ans en bourse n’est pas avantageux pour le particulier

En pratique, le PEA est souscrit sur une durée de 5 ans au moins. Une période dissuasive pour plusieurs épargnants «En bourse, une durée de placement de 5 ans est vraiment longue, elle l’est davantage pour un particulier. Quand bien même l’épargnant bénéficierait d’un avantage fiscal qui consiste en une exonération des 15% de plus-value. Pour relancer ce produit, la durée devra être revue à la baisse», confie un professionnel du marché boursier. En tout cas, en plus d’un versement initial de 100 DH, le souscripteur devra alimenter son compte d’une somme minimale de 2 400 DH annuellement, comme il peut reporter la fréquence de ses versements d’une année à l’autre. En outre, l’épargnant ne peut inclure dans son PEA les titres de sociétés où il détient seul, ou conjointement avec ses enfants mineurs, plus de 5% de son capital.

Des 3 produits, l’épargnant préfère le plan éducation

Le Plan d’épargne éducation (PEE), lui, peut être souscrit auprès d’une banque ou d’une compagnie d’assurance et de réassurance. Objectif : financer les études scolaires de tout niveau ainsi que la formation professionnelle, à condition que l’âge du bénéficiaire ne dépasse pas 18 ans au moment de la signature du contrat, dont la durée minimum obligatoire est de cinq ans minimum. Pour souscrire à ce plan, le client doit effectuer un versement initial de 500 DH. La loi exige cependant que l’ensemble des versements effectués chaque année doit être de 1 500 DH minimum et que le montant autorisé à épargner est fixé à 300 000 DH. Le taux rémunérateur du PEE est le même que celui du PEL, soit 50 points de base additionnels sur le taux de rémunération des comptes sur carnet (fixé au 1er semestre à 1,8%), soit un taux de rémunération de 2,3%. Il faut noter que le plan éducation est le seul à attirer une timide adhésion, et capte chaque année entre 60% et 75% des volumes aussi modestes soient-ils. Toutefois. «la flexibilité et la disponibilité de l’épargne sont censées être les points forts d’un plan d’épargne éducation : les souscripteurs doivent avoir la possibilité de demander des avances ou des rachats partiels à tout moment auprès de leur compagnie en cas de besoin. Ce n’est malheureusement pas le cas pour ce produit, puisque tout retrait partiel du PEE avant une période de 5 ans fait perdre la carotte fiscale», explique une source d’une compagnie d’assurance.

Le PEL n’a pas d’intérêt selon les professionnels

Enfin, le Plan d’épargne logement (PEL) est un contrat que l’épargnant signe auprès de sa banque et à travers lequel il s’engage à verser périodiquement des sommes d’argent pour constituer un capital en vue de le verser comme avance à l’achat ou la construction d’un logement, en complément d’un crédit immobilier qu’il devra contracter auprès du même établissement. A l’ouverture du compte, il devra verser une mise initiale d’au moins 500 DH. Avant de procéder à des versements périodiques; mensuels ou trimestriels, d’un montant défini au préalable sur le contrat, à condition que l’ensemble des versements totalise 3 000 DH au minimum chaque année. L’épargnant pourrait cependant verser des sommes supérieures à celles définies dans le contrat. Sans excéder une somme d’épargne maximale autorisée dans le cadre de ce plan d’un montant de 400000DH. Pour la rémunération du compte comme pour l’octroi du crédit logement, la loi a prévu des taux d’intérêt préférentiels. Ainsi, le taux appliqué au PEL est égal au taux d’intérêt minimum des comptes sur carnet augmenté de 50 points de base au moins. Le souscripteur peut également profiter d’un crédit logement à un taux réduit de 50 points de base par rapport au taux appliqué usuellement par la banque. Toutefois, le montant du crédit demandé doit dépasser de trois fois au moins l’épargne constituée. Et c’est cette composante de l’épargne qui a séduit le moins les ménages. Depuis son institution, l’encours du PEL dépasse rarement les 30% de l’encours global. Une situation largement justifiée par la longue durée requise avant de profiter du montant capitalisé (3 ans). En cas de retrait avant ce délai ou à défaut de respecter une autre clause du contrat, l’épargnant perd l’ensemble des avantages fiscaux qui lui étaient accordés au moment de l’ouverture du compte. En plus de la contrainte des versements réguliers, à concurrence du montant précisé au préalable sur le contrat qui refroidit les potentiels épargnants. «Le PEL ne correspond pas aux besoins des clients. Constituer une épargne de 400 000 DH en seulement trois ans suppose des revenus solides. Quel intérêt de recourir au PEL, pour une personne à l’aise financièrement qui peut accéder facilement à un crédit immobilier ?», se demande le directeur d’agence.

Le 24 Février 2020

Source web Par La Vie Eco

Les tags en relation

Les articles en relation

Le besoin de financement s’accroît fortement

L’épargne nationale a baissé de 1% en 2018, alors que l’investissement brut et la consommation nationale ont augmenté respectivement de 6,6% et 4,8%, en ...

vendredi 28 février 2020

vendredi 28 février 2020 0

0

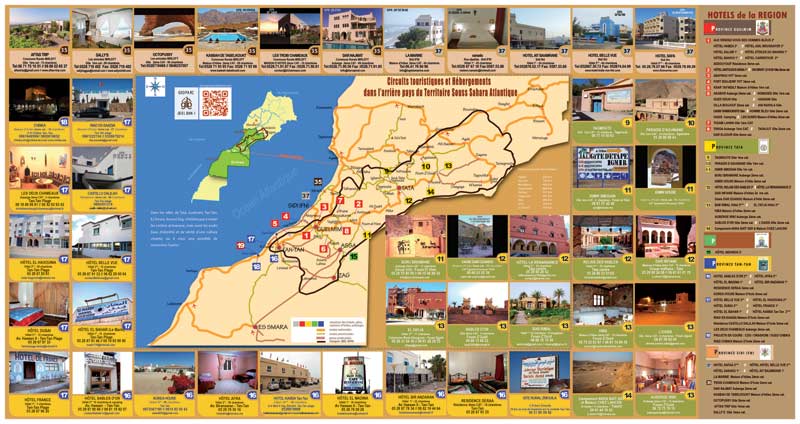

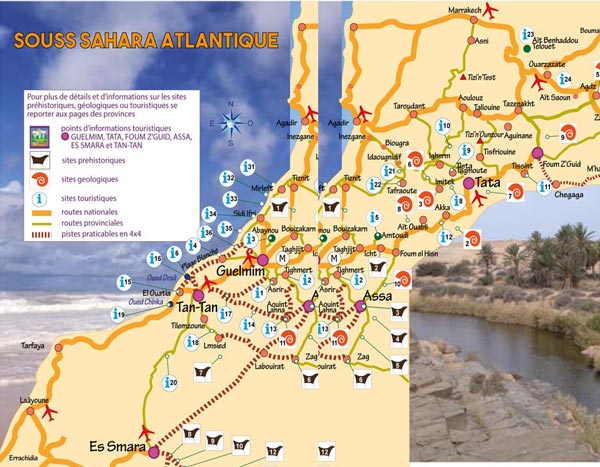

Découvrir notre région

Découvrir notre région