Les banques victimes de la sortie de crise !

Comme chacun sait, les différents agrégats macro et microéconomiques sont étroitement liés !

Mais en période de crise, leurs liens s’exaspèrent au point de déclencher un effet domino !

En effet, c’est le cas de la double crise sanitaire et économique qui, partout dans le monde, a engendré une dépression économique brutale, un déficit budgétaire aux niveaux jamais atteints lors des crises antérieures et un double déséquilibre des balances, commerciale et des paiements.

Au Maroc, la pandémie du COVID-19 exerce un double choc sur notre économie : exogène, causé par l’entrée en récession profonde de l’économie mondiale et endogène, lié aux mesures sanitaires préventives et l’arrêt brutal de larges pans de l’activité économique.

Le plus grave des deux relève de sa position extérieure, qui connait une double détérioration consécutive à la baisse de la demande étrangère adressée à notre pays et au recul des transferts des MRE, des recettes touristiques et des investissements étrangers.

La croissance économique du Maroc est donc entrée en récession pour la première fois depuis la décennie 80.

Et ce, d’autant plus que cette contreperformance des secteurs exportateurs et de ceux dont l’activité est orientée vers le marché intérieur s’est rajoutée à l’impact de la sécheresse.

En conséquence, les recettes fiscales pâtissent du ralentissement de la consommation et de l’investissement, au moment où les dépenses budgétaires se sont sérieusement aggravées sous l’effet des mesures prises par l’État pour le soutien de l’activité économique, entrainant une hausse inéluctable du déficit budgétaire, malgré la contribution très importante du fonds spécial créé pour faire face à cette situation d’exception et qui a récolté plus de 30 milliards de dirhams.

Mais, si ces constats, connus de tous, relèvent d’une fatalité contre laquelle notre pays a fait face avec exemplarité, après le déconfinement, le redémarrage de notre économie dépendra du niveau atteint par cette dépression, lequel est jugé communément comme étant très important.

Les plans d’actions à mettre en œuvre devraient être en faveur d’une reprise d’abord domestique en attendant que nos relations commerciales extérieures se rétablissent, que les touristes et les investisseurs étrangers reviennent.

Pour ce faire, la position de l’État, en tant qu’acteur majeur de soutien à l’économie, s’associera la responsabilité des banques qui vont devoir jouer un rôle important dans le temps pour le financement de la reprise, alors même qu’elles sont déjà mises à rude épreuve !

En effet, selon un grand financier de la place, « après le déconfinement, la lente reprise va étrangler les entreprises sur le plan de la trésorerie que ni les crédits bancaires ni les apports de fonds propres des actionnaires, ne pourront affronter. Et si une autre solution n’était pas mise en œuvre, on assisterait à une hécatombe susceptible d’engendrer une crise systémique. »

La même source précise que « la solution décidée par l’État à travers les banques, avec les crédits Oxygène et autres facilités de rééchelonnement des crédits antérieurs, ne sera pas suffisante. Il faudrait donc transformer les crédits bancaires pour les rendre perpétuels afin de permettre aux PME de faire face à la crise de liquidité qui risque de se perpétuer. »

Par ailleurs, les entreprises de l’informel ne pourront pas être secourues par les banques.

Un plus grand danger pèse sur les travailleurs dans l’informel qui ont été privés de revenus pendant le confinement et qui, au-delà des aides de l’État en période de crise sanitaire, risquent de ne pouvoir redémarrer leurs activités alors que leur « population » ne peut pas être prise en charge par les banques.

Ils sont habituellement financés par les Institutions de Microcrédit (IMC), lesquelles souffrent beaucoup de la crise du Covid-19, car la déclaration de l’état d’urgence sanitaire a subitement tari les remboursements des crédits précédemment octroyés.

De ce fait, les IMC sont exposées à des pertes que leurs bilans ne peuvent supporter, et qui les mettent elles-mêmes en situation d’insolvabilité vis-à-vis de leurs bailleurs de fonds.

On risque de se retrouver ainsi dans un cycle infernal où toute la machine d’octroi de microcrédits sera grippée et une grande partie des bénéficiaires en difficulté.

C’est exactement le même le cas des sociétés de financements pour les crédits à la consommation et autres crédits automobile, dont la situation va aussi peser sur les banques qui les refinancent.

En conséquence, c’est la force de frappe du système bancaire qu’il s’agit d’évaluer pour affronter la reprise de l’économie « intra-muros » !

Cela, alors que partout dans le monde, la crise actuelle a semé le trouble au sein des banques.

Même si elles ne manquent pas de liquidités et qu’elles sont bien capitalisées, nos banques marocaines s’apprêtent à affronter une conjoncture très dégradée.

Le Covid-19 les aura déviées de leur trajectoire, et elles devront dorénavant s’atteler à financer exclusivement la crise dans les prochains mois avec une détérioration de leur coût du risque.

En effet, depuis le début de la crise en question, leur coût du risque, déjà élevé, a augmenté du fait des pertes éventuelles des prêts susceptibles de ne pas être remboursés.

La constitution de provisions nouvelles leur a été imposée, sachant que la crise économique se traduira certainement par des incidents de paiement.

De plus, les banques ont aussi souffert de la crise des opérations des marchés du fait notamment de l’effondrement de 30% du marché financier, dont les indices représentatifs du comportement des actions phares sont passés de + 10% à – 23%.

Ceux-ci continueront de chuter du fait de la suppression des versements de dividendes de 2019 et les mauvaises prévisions de résultats de 2020.

Or, les banques marocaines constituent le socle de la reprise économique aux côtés de l’État.

Certes, elles ne manqueront pas de liquidités parce que, d’une part, leurs clients ont thésaurisé leur argent pendant cette crise, mais, surtout, grâce à la politique monétaire de la Banque centrale visant à faciliter leur refinancement.

Mais, encore faudrait-il que leurs fonds propres résistent pour assurer leur solvabilité.

On sait qu’au niveau international, les banques centrales ont ouvert la voie à un relâchement de leur pression sur les banques avec des exigences de ratios de solvabilité moindres, libérant ainsi une partie de leurs capitaux propres pour faire face à la forte crise qui s’annonce avec le déconfinement.

Bank Al-Maghrib a été plus loin dans son soutien au système bancaire national pour renforcer son rôle dans le financement de l’économie.

Au-delà d’un ensemble de mesures de politique monétaire et prudentielles visant à faciliter l‘accès au crédit bancaire au profit à la fois des ménages et des entreprises, elle vient de prendre une mesure relative aux fonds propres des établissements de crédit.

Elle consiste à appeler les établissements de crédit à suspendre jusqu’à nouvel ordre toute distribution de dividendes au titre de l’exercice 2019 pour conserver leurs fonds propres à un niveau suffisant et préserver ainsi leur capacité d’octroi de financement dans ces circonstances.

C’est une première qui démontre la gravité de la situation économique que la Banque centrale est bien placée pour connaître et évaluer.

D’ailleurs, elle reconnaît continuer « à en suivre de près » les implications sur l’économie nationale et le système financier, pour prendre le cas échéant, les mesures nécessaires afin d’y faire face.

Elle reconnaît ainsi l’importance du système bancaire dans la lutte contre une crise économique inéluctable, dont la gravité risque de se creuser !

Le 13/05/2020

Source Web Par lnt

Les tags en relation

Les articles en relation

Covid-19. Le gouvernement britannique annonce « surveiller de très près » un sous-variant du Del

Alors que le nombre de cas quotidiens de contaminations liés au Covid-19 repart à la hausse au Royaume-Uni, les autorités britanniques ont affirmé qu’elle...

Covid-19: record quotidien de contaminations et de décès au Maroc

A propos des personnes se trouvant dans un état critique, il a fait état de 147 cas admis dans les unités de réanimation et de soins intensifs, dont 63 pers...

Covid-19 : les indemnités CNSS bientôt reconduites

Mohammed Amekraz, ministre du Travail, a expliqué à Médias24 que ce nouveau texte de loi «vient compléter la loi 25-20 adoptée au début du confinement et...

Il ne faut pas tuer la poule aux œufs d’or!

Plusieurs destinations «concurrentes» du pourtour méditerranéen ont publiquement annoncé les dates d’ouverture de leurs frontières pour recevoir les tou...

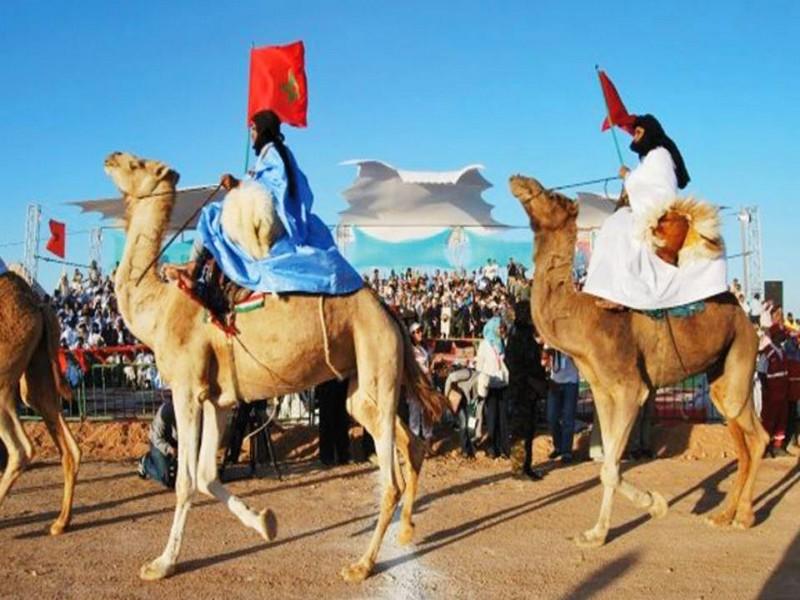

La mondialisation du confinement (Géoparc Jbel Bani)

Si le virus du Covid-19 s’est propagé aussi rapidement, c’est aussi parce que l’urbanisation est désormais planétaire et qu’aujourd’hui les grandes...

Covid-19 : Les agences de location de voitures au fond du gouffre

Au total, le Maroc compte 10.500 agences de location de voitures qui emploient 30.000 personnes. Le parc automobile total dont disposent les loueurs atteint glo...

Covid-19 : une nouvelle batterie de mesures prises par le CVE

Le Comité de Veille Economique (CVE) a tenu sa quatrième réunion de travail, le mardi 14 avril 2020. Cette réunion a été consacrée d’une part, à la pr...

USA: 52% des Américains craignent de perdre leur emploi

Une majorité d’Américains, soit 52%, craignent de perdre leur emploi ou de voir leurs heures de travail et leurs chèques de paie réduits alors que le pays...

Coronavirus: l'Asie affronte une deuxième vague de contaminations

La Chine craint une nouvelle de contaminations «via» des cas importés et le retour au travail des Chinois confinés. NICOLAS ASFOURI / AFP Des plages aust...

Inclusion financière: Les jeunes et les femmes demeurent peu bancarisés au Maroc

Le dernier rapport annuel de Bank Al-Maghrib sur les systèmes et moyens de paiement retrace les plans stratégiques et les actions menées afin de contribuer a...

Financement : les banques déjà en manque de liquidité

Manque de liquidité pour les banques: Un déficit qui risque de s’amplifier ! Le haut-commissariat au Plan (HCP) prévoit en effet une sévère récession...

Opérations de change: nouvelles règles à partir du 14 janvier 2019

L’Instruction Générale des Opérations de Change 2019 apporte d’importantes mesures de libéralisation et d’assouplissement aussi bien pour les opérati...

jeudi 14 mai 2020

jeudi 14 mai 2020 0

0

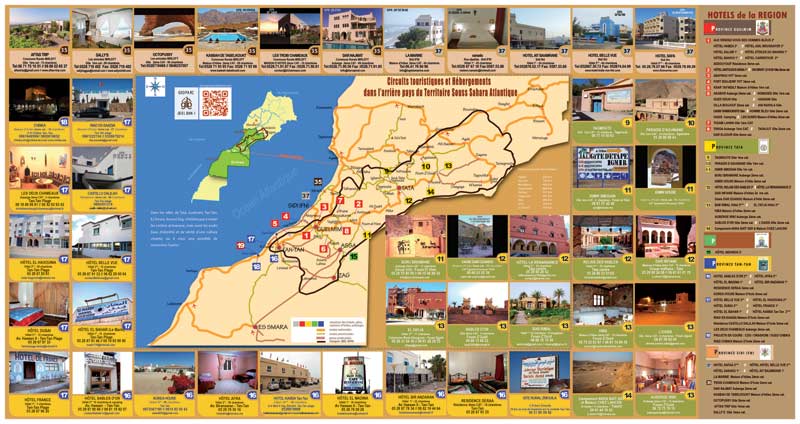

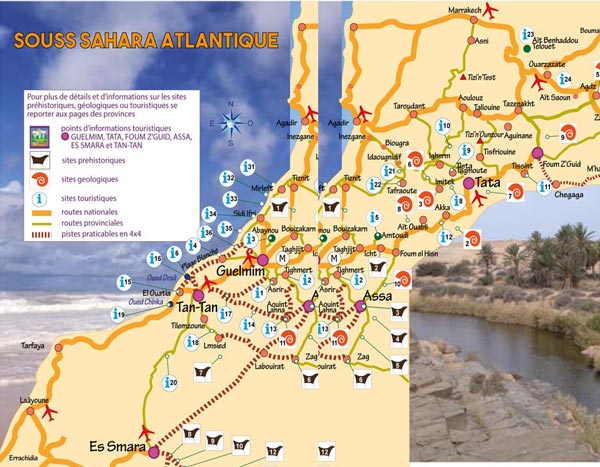

Découvrir notre région

Découvrir notre région