Financement des entreprises : Les éclairages de Karim Idrissi Kaitouni au sujet de Damane Relance

"Suite à l'assouplissement des mesures de confinement, l'objectif du dispositif de relance est de faire circuler les liquidités entre entreprises pour réduire les délais de paiement et remettre en marche les chaînes d'approvisionnement???? d'une part et aider à la conservation d'un maximum d'emplois d'autre part, en reprenant progressivement les carnets de commandes????. A noter que la part à réserver aux fournisseurs dans le crédit Relance ne peut être inférieure à 50% contrairement au crédit Oxygène".

Pour répondre aux doléances des opérateurs économiques, le Comité de veille économique (CVE) a pris la décision de mettre en place un nouveau dispositif, massif, souple dans sa mise en œuvre, et couvrant l’ensemble des entreprises, toutes tailles confondues.

Après le crédit Damane Oxygène qui a permis à plus de 13.000 entreprises impactées par les conséquences du Covid-19 de traverser la crise actuelle, le Comité de veille économique (CVE) a dévoilé récemment de nouveaux produits de garantie des crédits en faveur des entreprises dans l’optique d’accélérer la phase de relance de l’économie nationale qui sera particulièrement fragilisée en 2020.

Suite à la phase liée à la gestion de crise, le coup d’envoi de la relance a été donné ce 15 juin avec le lancement des offres de financement Relance garanties par la CCG. Ces produits ont vocation à soutenir la reprise des entreprises impactées par la crise. Hespress FR a interrogé Karim Idrissi Kaitouni, Directeur Exécutif en charge du Marché des Entreprises à Attijariwafa bank pour répondre à l’ensemble des interrogations à ce sujet.

HespressFR : Pouvez-vous commencer par nous faire un bilan des actions mises en place en faveur des Entreprises pendant la période de crise ?

Karim Idrissi Kaitouni : Dès les prémisses de la pandémie du Covid-19, nous avons compris la nécessité de s’y préparer pour être aux côtés des entreprises qui seraient en détresse. C’est ainsi que nous avons mis en place un plan de continuité d’activité mobilisant nos entités centrales et l’ensemble de notre réseau d’agences afin d’assurer une continuité des services bancaires à nos clients et prendre en charge leurs demandes spécifiques pendant cette période particulière. Notre démarche vis-à-vis de la clientèle d’entreprises était proactive, basée sur l’écoute de ses besoins et difficultés et appuyée par une initiative de collecte de doléances dans un esprit de solidarité et ce, afin de l’aider à faire face à la baisse ou à l’arrêt de l’activité.

Nous avons enregistré un flux important de demandes que ce soit pour le financement ou l’utilisation des solutions de banque en ligne et avons, à cet effet, accéléré 3 axes pour un soutien efficace de nos clients : le financement, la digitalisation et le conseil. En effet, pour soulager la trésorerie des entreprises qui doivent faire face à des engagements incompressibles envers plusieurs créanciers, nous avons mis en place le report des échéances des crédits amortissables, le crédit Oxygène et dernièrement le crédit Relance. Des lignes spécifiques de crédit pour les besoins non couverts par ces dispositifs et des solutions personnalisées adaptées à la situation particulière de chaque entreprise sont également déployées pour un appui supplémentaire aux entreprises.

Quels sont les secteurs qui sont les plus impactés par cette crise et dont les entreprises vous ont le plus sollicités ?

Les secteurs touchés directement par les conséquences sociales et économiques de cette pandémie sont le textile, le tourisme, le transport, la logistique, l’événementiel, le commerce, l’artisanat, le BTP, l’automobile, l’aéronautique, etc. Pour vous donner quelques chiffres, son impact a été très important sur l’emploi avec 132.000 entreprises à l’arrêt et 950.000 salariés environ en arrêt temporaire de travail globalement au Maroc. Des secteurs porteurs comme l’automobile et l’aéronautique ont été fortement impactés par la baisse de la demande mondiale avec des chutes d’exportations respectives de 39% et 34%. L’agriculture et l’agroalimentaire ont vu les exportations reculer de 7%. Le textile a également reculé de 28%, avec une perte de 3,6 milliards de DH.

Sur les délais de paiement, l’impact est insoutenable pour les TPE et PME. Les crédits inter-entreprises sont de l’ordre de 430 milliards DH, soit 47% de l’enveloppe des crédits distribués par les banques et dont 50% sont générés essentiellement par les grandes entreprises. Avant la crise, les délais de paiement étaient en moyenne de 184 jours et avec la crise, les opérateurs prévoient un rallongement de plus de 45j, voire même 60 à 90j pour certains secteurs. Selon un communiqué du Ministère de l’Economie et des Finances, la moyenne des délais de paiement déclarés par l’ensemble des Entreprises et Etablissements Publics a atteint 41,7 jours à fin avril 2020. Pour bénéficier a? l’ensemble du tissu socio-économique du Royaume, cette tendance positive devrait être généralisée au secteur privé.

Le dispositif Damane Oxygène prend fin le 30 juin, pouvez-vous en faire un premier bilan et qu’en est-il pour les produits spécifiques aux secteurs du tourisme et de la promotion immobilière ?

Damane Oxygène prend effectivement fin le 30 juin pour les entreprises dont le chiffre d’affaires ne dépasse pas 10 millions DH, sauf pour les secteurs de la promotion immobilière et du tourisme où il restera en vigueur jusqu’à nouvel ordre. Ces secteurs seront adressés dans les prochains jours par un dispositif spécifique à la relance en préparation au niveau du CVE.

Pour vous donner un bilan du crédit Oxygène au niveau d’Attijariwafa bank, plus de 80% des montants ont été distribués en faveur des TPE, plus de 70% de ces crédits ont concerné des secteurs industriels et le taux d’acceptation était large dépassant les 90%.

Le lancement des produits Relance au niveau du réseau bancaire a été effectué le 15 juin. Ces produits ont été conçus dans le cadre du dispositif du CVE. Les banques ont-elles la latitude de personnaliser ces produits ou ces derniers sont-ils les mêmes partout ?

Le dispositif de survie Oxygène cède aujourd’hui la place au nouveau mécanisme de Relance qui permet aux entreprises d’accéder au financement de leurs besoins en fonds de roulement et prioritairement au règlement de leurs fournisseurs. Celui-ci s’adresse également aux grandes entreprises dont le chiffre d’affaires est supérieur à 500 millions DH. Ce crédit est adossé aux garanties de la CCG « Relance TPE » et « Damane Relance » en fonction du chiffre d’affaires de l’entreprise et du secteur, industriel ou non, et présente les mêmes caractéristiques chez toutes les banques en termes de plafond, de durée, de quotité de garantie et de taux. Néanmoins, chaque banque peut enrichir son offre de relance par d’autres composantes pour répondre au mieux aux besoins et attentes de ses clients.

Ainsi, chez Attijariwafa bank, des conditions préférentielles ont été greffées au crédit Relance, notamment la gratuité des commissions relatives au dossier et la suppression des pénalités de remboursement par anticipation. Et puisque la relance est aussi synonyme d’innovation, nous avons en plus du crédit Relance, de nombreuses solutions de financement pour les entreprises qui souhaitent réinventer leur business plan ou se diversifier en saisissant les nouvelles opportunités qui émergent, notamment des crédits d’investissement et des crédits de fonctionnement spécifiques. Le digital et les services non financiers sont également présents dans notre offre Relance pour permettre aux entreprises un redémarrage sur des bases solides.

Combien de temps prend la procédure de déblocage ?

Après l’accord de la CCG, le délai est généralement d’une semaine. Nous sommes conscients de l’urgence des déblocages de fonds pour nos clients dans le contexte actuel et nous nous efforçons à réduire nos délais. Nous avons doublé les capacités humaines et techniques de nos entités de traitement pour y arriver. Le processus est maintenant rodé après Oxygène et nous avons des orientations claires pour une prise en charge rapide et bienveillante des demandes des entreprises.

Les entreprises qui ont bénéficié de Damane Oxygène peuvent-elles également bénéficier des offres Relance ? Et pour bénéficier des produits Relance, l’entreprise doit-elle justifier l’impact de la crise du Covid-19 sur son activité ?

Oui, les entreprises ont la possibilité de bénéficier de ces deux dispositifs. Dans une première phase d’arrêt ou de ralentissement d’activité imposée par les mesures de l’état d’urgence sanitaire, il fallait soutenir la survie de l’entreprise à travers le règlement des charges courantes qui ne pouvaient être ni reportées, ni différées notamment, les salaires et les charges du personnel et autres les charges de sécurité, les loyers, les factures d’eau et d’électricité, les impôts, ainsi que les factures des fournisseurs stratégiques, mais ces derniers ne pouvaient pas dépasser 50% de l’enveloppe du crédit Oxygène. Dans une 2ème phase de reprise suite à l’assouplissement des mesures de confinement, l’objectif du dispositif de relance est de faire circuler les liquidités entre entreprises pour réduire les délais de paiement et remettre en marche les chaines d’approvisionnement d’une part et aider à la conservation d’un maximum d’emplois d’autre part en reprenant progressivement les carnets de commandes. A noter que la part à réserver aux fournisseurs dans le crédit Relance ne peut être inférieure à 50% contrairement au crédit Oxygène.

Pour bénéficier du crédit Relance, toute entreprise de droit privé marocain peut présenter une demande à la banque spécifiant l’impact de la crise sur son activité en termes de chiffre d’affaires et d’emplois. Cet impact doit être significatif car les entreprises ayant pu profiter de ce contexte particulier sont exclues. Parmi les critères contrôlés dans l’étude de cette demande, l’endettement de l’entreprise calculé avec le ratio de dettes bancaire à court, moyen et long terme sur l’excédent brut d’exploitation et qui doit être inférieur ou égal à 7, et le non versement de dividendes au cours de l’année 2020.

Aucun chef d’entreprise ne pouvait anticiper cette crise et aucun ne voit plus les choses comme avant. La phase à venir serait une phase de transformation et d’innovation à la recherche de nouvelles poches de croissance à travers l’investissement et le décollage sectoriel pour saisir les différentes opportunités de développement qui ont émergé de ce contexte inédit, réaliser sa transformation digitale, axe dont l’importance a été démontrée par la crise, ou repenser les projets initialement planifiés pour la croissance de l’entreprise selon les nouveaux usages et les nouvelles habitudes de consommation des clients. Je conclurai en disant que le Maroc post-Covid sera marqué par un réveil sur plusieurs secteurs et activités à renforcer ou à développer avec des capacités locales avérées durant la crise, ce qui offre de nombreuses opportunités d’affaires à nos entreprises qui doivent jouer la carte du produit et du service marocain.

Le 29/06/2020

Source Web Par Hespress

Les tags en relation

Les articles en relation

La pandémie du coronavirus dans le monde en chiffres

Ci-après le nouveau bilan sur l’évolution de la pandémie du Covid-19 dans le monde, qui a fait à ce jour, au moins 14.748 décès dans 193 pays dénombré...

CNSS : une nouvelle démarche pour vérifier l’éligibilité aux indemnités

Les salariés n’ayant pas reçu les indemnités de la Caisse Nationale de la Sécurité Sociale (CNSS) peuvent désormais savoir s'ils en ont le droit et ...

COVID-19: LE VARIANT OMICRON, UN RISQUE "ÉLEVÉ À TRÈS ÉLEVÉ" POUR L'EUROPE

Le nouveau variant du Covid-19, baptisé "Omicron" et détecté à l'origine en Afrique du Sud, représente un risque "élevé à très élevé" pour l'...

Covid-19. Le gouvernement britannique annonce « surveiller de très près » un sous-variant du Del

Alors que le nombre de cas quotidiens de contaminations liés au Covid-19 repart à la hausse au Royaume-Uni, les autorités britanniques ont affirmé qu’elle...

Coronavirus: le roi exonère les locataires des locaux des Habous du paiement de leur loyer

Le roi Mohammed VI, a décidé d’exonérer des droits de bail les locataires des locaux des habous consacrés au commerce, aux métiers, aux services et à ...

Un audit en cours pour déterminer les causes exactes des décès dus au coronavirus

Un audit sous forme d’enquête scientifique est en cours de réalisation pour déterminer les causes exactes des décès dus au coronavirus (Covid-19), a anno...

L’Airbus A380 de China Southern se pose à Paris

Paris-CDG est devenu le sixième aéroport à accueillir les Airbus A380 de la compagnie aérienne China Southern Airlines, un tem Paris-CDG est devenu le si...

Le Maroc se déconfine mais reste fermé aux touristes

« Le secteur va rester sinistré même après la reprise et la réouverture des frontières », estime Khalid Benazouz, président de la Fédération nationale...

#MAROC_Covid19_3/03/2021: 3,65 millions de personnes vaccinées, 293.857 reçoivent leur 2e dose

Le Maroc a enregistré 393 nouveaux cas de Covid-19 durant les dernières 24 heures, ce qui porte le total à 484 159 cas confirmés, d'après le nouveau bi...

#Maroc_Crise_sanitaire: Des mesures exceptionnelles entreprises par la Chambre des conseillers

La Chambre des conseillers a entrepris une série de mesures exceptionnelles dans le cadre d'un plan d'urgence pour assurer la continuité de son foncti...

Covid: 6,72 millions de personnes ont reçu trois doses du vaccin

Un total de 38 nouveaux cas d'infection au nouveau coronavirus (Covid-19) et 158 guérisons a été enregistré au Maroc dans les dernières 24 heures, a in...

Transport touristique au Maroc : la faillite et les drames financiers menacent un secteur vulnérabl

Suite à la fermeture des frontières, mesure préventive contre la propagation du coronavirus au Maroc, le transport touristique se trouve désormais sans visi...

mardi 30 juin 2020

mardi 30 juin 2020 0

0

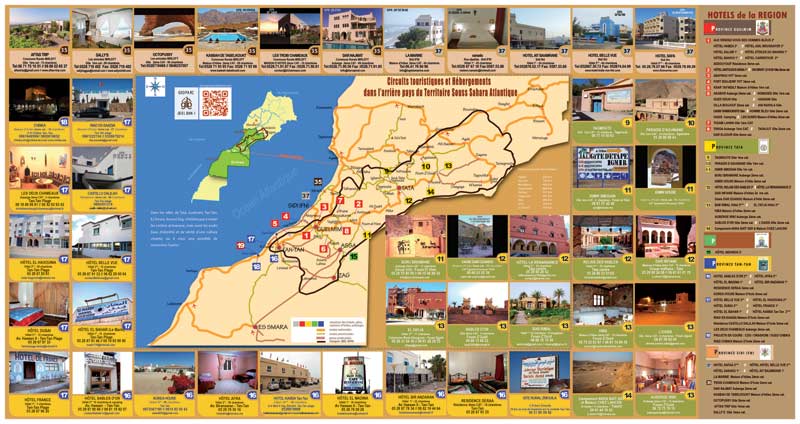

Découvrir notre région

Découvrir notre région