Nouvelles précisions de la Banque centrale sur la flexibilisation du taux de change

La Banque centrale, l’Office des changes et le ministère des Finances ont entamé leur plan de communication en direction des différentes cibles concernées par la flexibilité des changes. Ce lundi, c’était au tour des journalistes. Mardi après-midi, ce sera le tour des opérateurs économiques.

Plusieurs cadres de haut niveau de Bank Al Maghrib, du ministère des Finances et de l’Office des changes se sont prêtés au jeu des questions-réponses avec la presse ce lundi. Voici les principaux points qu’il nous a paru utile de rapporter:

*Le changement en quelques lignes.

Le régime de change actuel est un régime à parité fixe. La Banque centrale sert les devises sans restrictions, tant qu’il y en a. C’est le principe même du taux fixe.

La question qui se pose est de savoir ce qui peut se passer en cas de pénurie de devises. Le Maroc a connu cela en 1983, puis les années suivantes lorsqu’il fallait attendre des délais de plusieurs semaines pour recevoir sa dotation.

En 2007, le prix du baril du pétrole a flirté avec les 150 dollars. “Que se passera-t-il lorsqu’il dépassera 200 dollars et qu’il n’y aura plus de devises disponibles pour en importer?“ C’est Mounir Razki, directeur de la direction des opérations monétaires et des changes Bank Al-Maghrib, qui s’exprime ainsi, dans une question à objectif pédagogique.

Tout cela pour dire que dans le cas d’une parité fixe, lorsqu’il y a un choc externe, on attend l’épuisement des réserves de change pour dévaluer et on entre alors dans un cercle vicieux.

Dans le cas d’un taux de change flexible, l’économie est dotée “d’amortisseurs automatiques“ selon le mot de l'un des orateurs. Le taux s’adapte au jour le jour: moins vous avez de devises, plus le prix (de la devise) va augmenter. En d’autres termes, votre monnaie se dévalue. En cas de choc, la pression sur les réserves de change est limitée. La pression s’exerce plutôt sur le taux de change.

*Prérequis. “Un taux de change doit refléter les fondamentaux d’une économie. Le Maroc a choisi d’aller vers la flexibilité parce que ses fondamentaux sont très bons: comptes extérieurs, déficit budgétaire, réserves de change,… Le taux de change fixe actuel reflète plutôt les fondamentaux des devises auxquelles il est adossé (le dollar à 40%, l’euro à 60%)“. Dixit Mounir Razki.

*Comment ça va se passer.

Actuellement, le taux de change fluctue à ±0,3%. Au total, une bande de 0,6% est donc tolérée.

Avec le nouveau système qui devrait entrer en vigueur en milieu d’année, cette bande sera élargie. La largeur de la bande de fluctuation n’est pas indiquée, elle le sera à la dernière minute.

En plusieurs étapes, nous passerons ainsi de ±0,3% à la totalité du spectre. Cela se fera en plusieurs paliers et chaque palier aura ses propres prérequis.

La Banque centrale disposera d’un instrument principal d’intervention: les adjudications. Au début, elles seront quotidiennes, elles se dérouleront vers 11H00, les banques présenteront leurs requêtes et quelques minutes plus tard, ces établissements seront servis en fonction du contexte.

Dans un second temps, probablement en quelques mois, on passera à des adjudications hebdomadaires, sur une seule devise, le dollar. L’objectif est de pousser à la dynamisation du marché interbancaire.

Entre deux adjudications hebdomadaires, les banques seront servies au taux le plus élevé et seulement en cas de nécessité absolue.

La Banque centrale interviendra également sur le marché lorsque la tendance du cours du dirham approchera l’une des deux extrémités de la bande de fluctuation. Des budgets d’intervention ont été élaborés. Ils s’élèvent à environ 30 à 35 milliards de DH sur des réserves totales disponibles dépassent les 250 milliards de DH.

Vendre davantage sur le marché, c’est réduire fortement les réserves extérieures. Prudente, la Banque centrale ne le fera pas.

La transition sera “ordonnée et graduelle“.

*L’offre sera suffisante, pas de dépréciation du dirham?

La grande question est celle-là.

Y aura-t-il dépréciation du dirham?

La Task Force des autorités monétaires répond en chœur ou presque: “En l’état actuel, il n’y a aucune raison de subir une dépréciation. Pour une raison simple, comme on vient de le voir, les réserves sont suffisantes pour faire face aux besoins du marché et très largement“.

Question de journaliste: “Êtes-vous en train d’affirmer qu’il n’y aura pas dépréciation?“

Réponse: “Nous sommes uniquement en train de vous fournir les éléments pour vous forger votre propre analyse“.

Imaginez que cette question a été posée 4 ou 5 fois et qu’elle a obtenu à chaque fois la même réponse, sous des formulations différentes.

“Notre monnaie n’est pas désalignée. Si elle l’était, il aurait fallu la corriger avant d’aller vers cette transition“ [Mounir Razki]

*Sujets à suivre:

-L’inflation cible en 2017. Elle n’a pas encore été annoncée et le sera ultérieurement. Une indication a été donnée fin 2016 par le gouverneur de la Banque centrale qui a prévu 1,2% d’inflation en 2017.

-Le taux directeur de la banque centrale, instrument important en matière de ciblage d’inflation.

-La couverture du risque de change: c’est ce que les entreprises doivent suivre, comprendre, entreprendre. L’Office des changes va d’ailleurs annoncer des changements dans ce domaine, permettant des instruments plus sophistiqués et plus souples, notamment au bénéfice des entreprises commerciales. Sa future instruction des changes insistera en même temps sur le contrôle, pour s’assurer que ces instruments sont utilisés au bénéfice de la seule entreprise et pas pour des opérations spéculatives.

La couverture du risque de change sera d’autant moins coûteuse qu’il y aura des souscripteurs. Différentes mesures viendront donc encourager un élargissement du marché.

*Et pour résumer: les entreprises qui travaillent avec l’étranger vont devoir apprendre à vivre avec une insécurité plus grande, car le taux de change pourra changer au jour le jour. Mais le changement sera de toutes les façons, graduel. Elles devront également apprendre les techniques de couverture du risque de change, activité qui prendra au cours des prochaines années, une place centrale dans une économie aussi ouverte.

Malgré la volonté de la Banque centrale de communiquer, de nombreux points restent dans le flou.

Le 13 Février 2017

SOURCE WEB Par Médias 24

Les tags en relation

Les articles en relation

Selon les chiffres provisoires de l’Office des changes : L’Irlande, 1er investisseur étranger a

Les investissements espagnols poursuivent leur reprise au Maroc. Le flux des IDE s’est légèrement redressé par rapport à 2017 pour avoisiner les 2 milliar...

Fluctuations inattendues : Arrivées touristiques en hausse, mais recettes en baisse au Maroc

Après une baisse de -10,5% ou -905 millions de DH en janvier, les recettes touristiques marocaines continuent sur cette même tendance en concédant une chute ...

Controverse autour de l'accueil de Ryanair au Maroc : les limites d'une politique touristique axée

Alors que le gouvernement marocain cherche à dynamiser le secteur du tourisme en misant sur le transport aérien, notamment les liaisons intérieures, l'oc...

Évolution encourageante des comptes extérieurs marocains : Amélioration continue de la balance co

Les comptes extérieurs du Maroc évoluent favorablement, avec une amélioration continue de la balance commerciale, affichant un déficit réduit de 12,4%, soi...

BMCI s'explique sur la fermeture de dix de ses agences: Digitalisation et fusions

La BMCI a procédé récemment à la fermeture de dix de ses agences bancaires. Une décision que la filiale marocaine de BNP Paribas explique par l'optimis...

Un léger avertissement pour le secteur du tourisme : une baisse de 10% des recettes en janvier 2024

En janvier 2024, les revenus du secteur touristique affichent une diminution de 10,5%. Les recettes des Marocains résidant à l'étranger (MRE) suivent la ...

Conjoncture: les TPE et les PME toujours pénalisées

Le dernier rapport du Centre marocain de conjoncture (CMC) analyse la situation économique actuelle et décrypte les difficultés auxquelles font toujours face...

Les propositions du CESE en 11 points clés pour la résorption de l’informel

Le Conseil économique, social et environnemental (CESE) s’est penché sur la résorption de l’informel et a proposé une “approche intégrée”. Cett...

Abdellatif Jouahri: "BAM est prête à baisser davantage le taux directeur s'il y a besoin de pousse

Selon le gouverneur de la banque centrale, il est primordial d’améliorer la compétitivité des entreprises marocaines et, par ricochet, la valeur ajoutée d...

Petites souplesses sur les comptes en devises

La totalité des revenus générés par les biens à l’étranger peut être portée dans la provision Les détenteurs de ces comptes autorisés à acquéri...

Une richesse naturelle de 1.218,1 milliards de dirhams à fin 2013

Représentant une valeur de 36.526 dirhams par habitant La part de la richesse en céréales a connu un retrait revenant à 30% en 2013 contre 37% en 1999. C...

L'histoire de la monnaie marocaine du «rial hassani» et «franc marocain» au dirham

En 1881, le sultan Moulay El Hassan instaure le «rial hassani» comme monnaie locale. Avec l'avènement de la protection française, le «rial» sera aband...

mercredi 15 février 2017

mercredi 15 février 2017 0

0

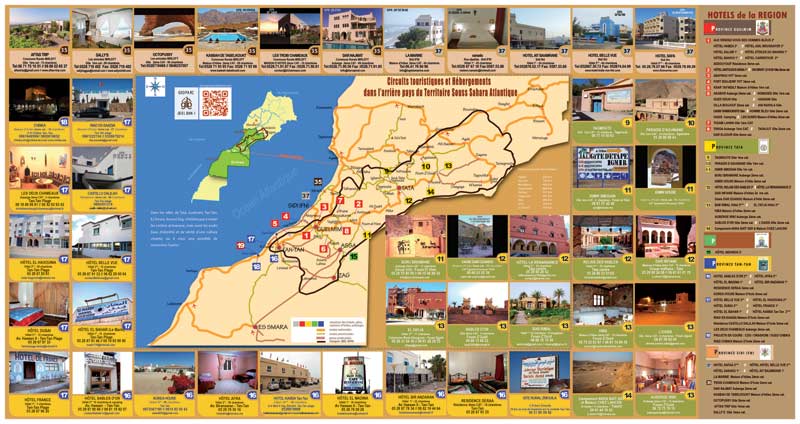

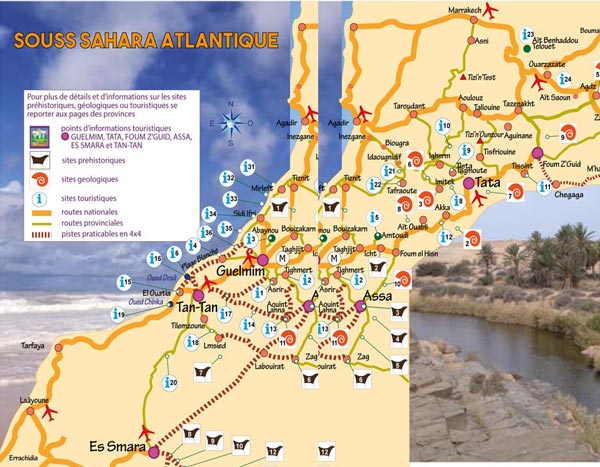

Découvrir notre région

Découvrir notre région