PLF 2015 l'amendement qui bouleverse l'épargne retraite

(Photo MAP)

C’est une affaire qui va faire grand bruit dans les prochaines semaines si rien n’est fait pour y remédier. Un amendement passé inaperçu change la donne.

Un amendement du PLF 2015 passé inaperçu a été adopté au sein de la première chambre. Un second a été adopté et accepté par le gouvernement dans la deuxième chambre. Les effets conjugués des deux amendements :

-rendent coûteuses les opérations d’optimisation fiscale des salariés à travers l’épargne retraite;

-et rendent l’épargne retraite elle-même beaucoup moins intéressante que par le passé.

Ceci, si les deux amendements sont maintenus et si un nouvel amendement ne vient pas corriger certains effets.

Les détails.

Le Code général des impôts définit dans son article 25 et suivants, différentes dispositions applicables à l’impôt sur le revenu.

Dans l’article 28, la liste des déductions possibles au revenu imposable est établie.

Il est ainsi précisé :

“lorsqu’un contribuable dispose uniquement de revenus salariaux, il peut déduire la totalité des cotisations correspondant à son ou à ses contrats d’assurance retraite de son salaire net imposable perçu régulièrement au cours de son activité72conformément aux dispositions de l’article 59-II-A ci-dessous (…)“.

Cette disposition avait été introduite dans un objectif: développer l’épargne retraite, locomotive de la branche Vie des assurances.

De nombreux salariés en ont profité pour réaliser des opérations tout à fait légales d’optimisation fiscale: le salarié verse l’intégralité de son salaire dans un produit d’épargne-vie puis dans la foulée, dès le lendemain parfois, il demande une avance sur la prestation. Il dispose alors d’un délai de cinq ans pour reverser cette avance à son assurance et refaire la même opération.

Le salarié verse ainsi des commissions et frais aux assurances et gagne la totalité de l’Impôt. Pour l’Etat, le manque à gagner est évident. Mais l’opération est légale.

La déductibilité de la totalité des revenus salariaux versés dans une épargne-retraite a indiscutablement boosté les produits d’épargne retraite et toute la branche Vie apportant autour de 3 milliards de DH par an, selon une source professionnelle.

Pour ce PLF-2015, une disposition prévoyait de réduire la déductibilité, la faisant passer de 100% du salaire épargné à 10% seulement.

Un premier amendement à la première chambre a fait passer ce taux à 20% puis un second, à la deuxième chambre (accepté par le gouvernement), l’a fait passer à 50%.

Si ce dernier amendement est maintenu, 50% au maximum du salaire pourront bénéficier de la déductibilité. Les versements dans un produit d'épargne au-delà de 50% du salaire seront imposés normalement par l’IR.

Mais il y a eu un autre amendement adopté à la première chambre et passé inaperçu: il s’agit de considérer “les avances perçues avant l’échéance du contrat ou avant l’âge de 50 ans ou les deux, comme un remboursement soumis à l’impôt“.

Autrement dit, les avances seront imposées et le salarié se retrouve avec une perte nette car il aura payé les frais et commissions de l’assurance.

Si ces différents amendements sont maintenus, au moins trois questions se poseront :

-quid des dispositions transitoires, à cheval entre deux exercices. Par exemple, un salarié qui a demandé des avances le 15 décembre alors que le reversement par son assureur ne se fait que le 2 janvier, en raison des opérations d’arrêtés annuels des compagnies d’assurances.

-un salarié cotise malgré tout pour la totalité de son salaire. Il est imposé pour 50% seulement de son salaire. Quelques mois plus tard, il prend une avance. Comment va-t-elle être imposée?

-et surtout: l’épargne retraite va être frappée de plein fouet. Dès lors qu’on a décidé d’imposer les avances, pourquoi ne pas remettre la déductibilité au taux de 100%? Car l'objectif premier du gouvernement était de lutter contre ces opérations d'optimisation fiscale qu'il a considérées comme étant un manque à gagner pour l'Etat. Dès lors que les avances seront considérées comme des remboursements imposables, pourquoi ne pas remettre la déductibilité à 100%?

Il va sans dire que tout salarié qui a une épargne retraite à but d'optimisation fiscale a intérêt à prendre la totalité sous forme d'avances au plus tard le 31 décembre. Après, et quelle que soit la décision finale du parlement, il aura à payer des impôts.

Le PLF-2015 revient ce lundi 22 décembre devant la Chambre des Représentants pour la deuxième lecture.

De source autorisée, nous avons appris que les 55 amendements de l’opposition, adoptés par la seconde chambre sans avoir été acceptés par le gouvernement, seront probablement supprimés.

La première chambre aura également la possibilité d’apporter de nouveaux amendements. Le PLF-2015, dans sa nouvelle mouture, sera étudié en commission des Finances à la première chambre ce lundi à 10H00. Il n'est pas trop tard, mais presque.

Dès lors qu'on taxe les avances, pourquoi limiter la déductibilité?

22 Décembre 2014

SOURCE WEB Par LE MATIN

Tags : deux amendements conjugués rendent l’épargne retraite elle-même beaucoup moins intéressante que par le passé- Il n'est pas trop tard, mais presque-

mardi 23 décembre 2014

mardi 23 décembre 2014 0

0

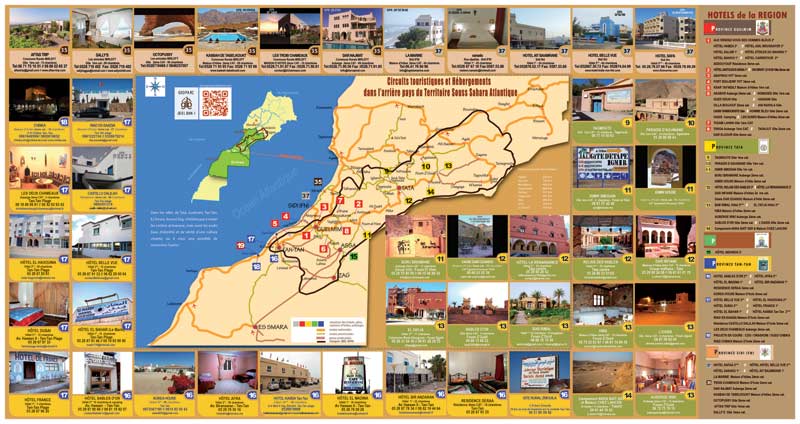

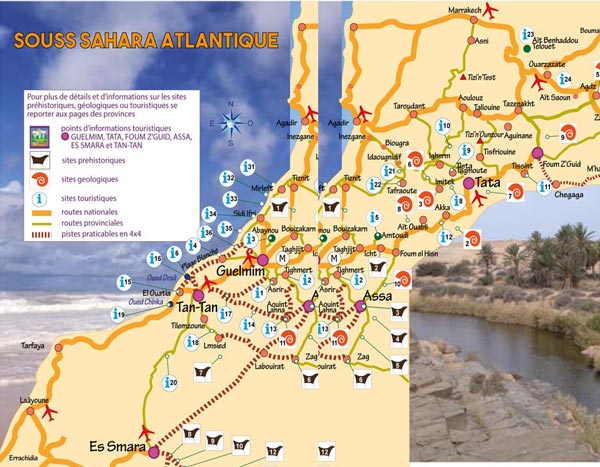

Découvrir notre région

Découvrir notre région