Les assises fiscales : nouvelle approche de l’impôt

Les 3èmes assises de la fiscalité qui se tiennent à Skhirat les 3 et 4 mai, représentent sans aucun doute une occasion idoine pour amorcer une nouvelle ère de développement du Maroc. C’est la première fois que des assises fiscales adoptent une approche globale qui doit s’insérer dans une nouvelle vision de développement souhaitée au plus haut niveau de l’Etat, et qui intègrent à la fois une nouvelle politique fiscale de l’Etat mais également des collectivités territoriales.

L’objectif est de favoriser des percepts économiques, sociaux, sociétaux et environnementaux plus inclusifs et spatiaux à même de libérer l’initiative individuelle et collective pour améliorer la croissance et l’emploi pour tous. C’est également la première fois que des assises fiscales seront suivies d’un projet de loi cadre, qui sera soumise à l’appréciation du parlement dont les axes devront décliner les principes fondateurs d’une nouvelle fiscalité sans la contrainte d’un programme d’ajustement structurel qu’avait connu le Maroc dans les années 1990 et dont a été issue la première loi cadre fiscale.

Cette nouvelle réforme de la fiscalité doit trouver ses marques à travers le balisage du terrain de la fiscalité par la nouvelle constitution du Maroc de 2011 sur le plan conceptuel. Ces concepts sont :

-L’équité : « Tous supportent, en proportion de leurs facultés contributives, les charges publiques ». Trois notions sont à relever. D’abord, celle selon laquelle tous les citoyens et citoyennes sont concernés par la contribution aux charges publiques. Ensuite, la règle de proportionnalité qui consacre la notion de contribution relative combinée à la règle de la capacité contributive qui implique une progressivité des contributions pour assurer l’équité.

-L’égalité : La loi est l’expression suprême de la volonté de la Nation. Tous, personnes physiques ou morales, y compris les pouvoirs publics, sont égaux devant elle et tenus de s’y soumettre. La loi ne peut avoir d’effet rétroactif. Cet aspect garanti l’application de la loi à tous, sans son application avec effet rétroactif.

-La légalité : Seule la loi peut créer et répartir les charges publiques. Cela est confirmé par l’article 71 de la constitution qui prévoit que sont du domaine de la loi, le régime fiscal et l’assiette, le taux et les modalités de recouvrement des impôts.

Ainsi, aucun impôt ou taxe ne peut être institué et réparti, que par la volonté de la Nation à travers le vote du parlement du projet loi qui les institue. Il en est de même pour l’élaboration d’un régime fiscal, de l’assiette, des taux d’imposition et des modalités de recouvrement.

-La bonne gouvernance : l’article 1er de la constitution prône les principes de bonne gouvernance et l’article 156 prévoit que « les services publics sont à l’écoute de leurs usagers et assurent le suivi de leurs observations, propositions et doléances… ».

Ces concepts fondamentaux créent le lien social du vivre ensemble au sein de notre Nation. En effet, comme le prévoit le préambule de la constitution, le Maroc développe une société solidaire où tous jouissent de la sécurité, de la liberté, de l’égalité des chances, du respect de leur dignité et de la justice sociale, dans le cadre du principe de corrélation entre les droits et les devoirs de la citoyenneté.

La réforme fiscale, doit respecter ce cadre conceptuel pour asseoir une nouvelle fiscalité, plus juste, plus efficace, et plus large pour favoriser l’adhésion de tous à l’impôt et changer de paradigme dans la relation entre les contribuables et l’administration.

Cette réforme fiscale constituera le jalon préalable et nécessaire à une réforme plus globale pour atteindre les objectifs de croissance économique à même de résorber le chômage des jeunes, d’améliorer la cohésion sociale et donner à l’Etat et aux collectivités territoriales les moyens nécessaires pour assurer les services publics de qualité pour tous, en particulier de sécurité, d’éducation et de santé. En effet, la compétitivité d’un pays pour attirer les flux financiers et humains, qui sont à la base de la création de valeur, dépendra de la qualité de vie offerte aux personnes physiques et morales. Laquelle qualité de vie est extrêmement dépendante désormais du niveau des services publics garantis. Quant aux entreprises et des entités publiques, leurs compétitivités dépendront de leur intégration dans le modèle mondial à travers l’exploitation de l’information et du savoir-faire : l’intégration, l’efficacité et l’efficience de la transformation digitale seront les principaux vecteurs de développement de la compétitivité et d’accompagnement de leur croissance. L’amélioration du développement humain et économique en exploitant « une fiscalité intelligible » devient un des objectifs stratégiques du pays.

Ainsi, le processus de réforme fiscale devrait passer par trois phases :

1-Les travaux de préparation : réflexions et études préalables,

2-La définition des principes et des impôts d’Etat et des collectivités territoriales à mettre en place dans la loi cadre de programmation, à la lumière de l’analyse des travaux de préparation,

3-L’implémentation : la mise en place planifiée des choix retenus par les différentes instances concernées à travers les lois de finance des 5 prochaines années.

Une grande partie des travaux préparatoires de la phase 1 ont été réalisés, notamment dans le cadre des assises de la fiscalité dont le rapport des recommandations sera le socle de la deuxième phase.

La loi cadre va probablement faire une évolution du système actuel de séparation des impôts d’Etat et des taxes des collectivités territoriales vers un code unifié : le Code Général des Impôts et Taxes. Une des structures qui pourrait être envisagée est la suivante :

Un livre sur la fiscalité d’Etat,

Une livre sur la fiscalité des collectivités territoriales,

Un livre sur les procédures fiscales unifiées.

Quelques pistes de réflexion pourraient mener vers un équilibre entre la fiscalité sur les revenus et la fiscalité sur le capital. Les mêmes règles d’assiette et de barème devraient être retenues en ce qui concerne les revenus des sociétés et des commerçants et professionnels individuels pour une meilleure équité.

La fiscalité sur les plus-values de cession d’immobilisations ou de valeurs mobilières devrait sortir de l’impôt général sur le revenu ou de l’IS, selon le cas, pour être soumises à un barème d’impôt unifié sur les plus-values qui ne sont pas des revenus récurrents issus d’une activité mais d’opérations ponctuelles en capital. Actuellement, une plus-value sur cession d’immobilisations se trouve imposée à la tranche supérieure de l’IR (38%) ou de l’IS (31%) selon le cas, alors que la cession d’un bien immobilier ou de valeur mobilière par un particulier subi le taux flat de 20%.

Les retenues à la source sur les revenus fonciers, de capitaux mobiliers et salariaux devraient être imputables sur l’impôt général sur les revenus catégoriels, qu’il faudrait rétablir, et qui sera issu d’un barème progressif global identique pour tous. L’application identique des modalités de calcul des assiettes imposables et des barèmes d’imposition devraient assurer l’équité pour tous. La tendance mondiale se dirige de plus en plus vers une réduction des taux d’imposition. Si l’on s’achemine vers cette baisse d’imposition universelle, il devient normal de limiter dans le temps les taux d’imposition réduits et mesurer l’impact de ces avantages fiscaux, surtout sur l’emploi pour les secteurs que l’Etat a choisi de continuer à soutenir. En revanche, l’Etat doit garder ses prérogatives de politique fiscale à travers, des déductions d’assiette d’une part, et/ou des réductions d’impôts, pour charge de famille, pour investissement à l’étranger, pour encouragement de la R&D, des activités de développement digitae de la culture, des métiers traditionnels et de création des actifs immatériels.

Vu la complexité croissante des composantes du système fiscal et son implication dans l’ensemble des entités, il est devenu impératif pour le Maroc d’adopter une stratégie fiscale globale pour assurer l’évolution des finances publiques. L’idée est de construire un système de fiscalité d’Etat et des collectivités territoriales structuré permettant d’éviter les déperditions des différentes administrations et entités publics chargées d’appréhender et de recouvrer les impôts et taxes. Dans ce cadre, il est nécessaire d’emprunter à l’entreprise, le concept d’urbanisation du Système d’Information afin de rendre fluide les accès à l’information fiscale unifiée et sécurisée

La capacité de l’administration fiscale à assurer les veilles technologiques et à être à la pointe de la transformation numérique pour la collecte, le tri et la sécurisation des millions d’informations déclaratives, d’imposition et de recouvrement sont les facteurs clés de succès de la nouvelle réforme fiscale au Maroc.

Le 03 mai 2019

Source web : le site info

Les tags en relation

Les articles en relation

«Lorsqu’on se met à la place du contribuable, la réglementation fiscale est une vraie jungle»

«Les présidents de communes n’ont pas les moyens humains et matériels nécessaires pour gérer la fiscalité locale. Ils souhaitent que les services du min...

Taxes, impôts, droits de douane... Ce qui va changer à partir du 1er janvier 2023

Débattue, amendée et définitivement approuvée, hier, jeudi 8 décembre 2022, la nouvelle loi de finances entrera en vigueur le 1er janvier 2023 et apportera...

La CIMR s’attaque aux plans de retraite des particuliers

La CIMR lance une campagne de charme envers les détenteurs d’un plan d’épargne retraite auprès d’une compagnie d’assurance. Ces produits que distribu...

Fiscalité: à quoi peuvent prétendre les salariés à l'issue des assises?

Plus que quelques jours avant la tenue des assises de la fiscalité, et certaines organisations professionnelles multiplient les sorties pour défendre les leur...

Investissements miniers. Le Maroc dans le top 10 des juridictions les plus attractives au monde

Selon le dernier classement annuel de l’Institut Fraser effectué auprès des dirigeants des grandes compagnies minières et d’exploration, le Maroc figure ...

Agadir…Le Congrès des Agences de Voyages appelle à l’innovation et à la créativité et profi

Les travaux du premier congrès des agences de voyages du Maroc , organisé par le CRT d’Agadir Souss Massa du 18 au 20 Février 2022 , se sont poursuivis le ...

Moins de 200.000 salariés supportent 53% de l’IR perçu par l’Etat !

L’injustice fiscale que subissent les salariés est flagrante. Moins de 200.000 salariés supportent 53% de l’IR perçu par l'Etat. Les 190.000 soumis �...

lundi 6 mai 2019

lundi 6 mai 2019 0

0

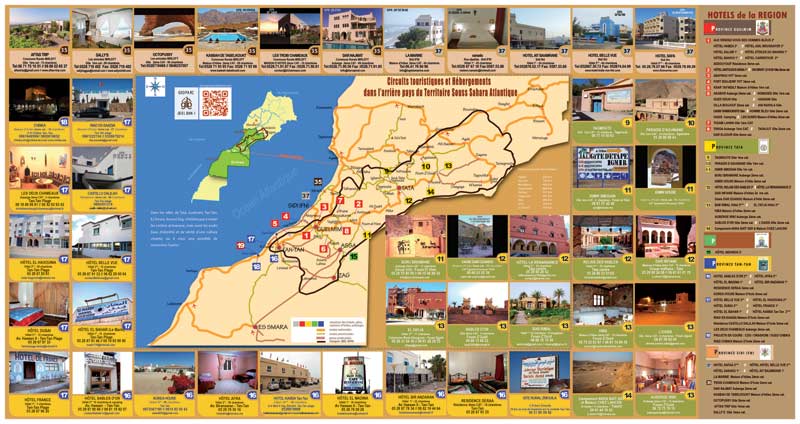

Découvrir notre région

Découvrir notre région