Fiscalité : le nouveau re?gime d’imposition des revenus fonciers

Dans sa circulaire relative aux dispositions fiscales de la loi de Finances 2023, la Direction Générale des impôts explicite le nouveau régime d'imposition des revenus fonciers. Ceux encaissés à compter du 1er janvier 2023 sont donc soumis à ces nouvelles dispositions. En voici les détails avec des exemples de calcul.

Rappel du régime d’imposition applicable avant le 1er janvier 2023

Avant le 1er janvier 2023, les revenus fonciers étaient soumis à l’IR, pour leurs montants annuels bruts imposables, selon les taux libératoires proportionnels suivants :

- 10% pour le montant brut des revenus fonciers imposables inférieur à 120 000 dirhams ;

- 15% pour le montant brut des revenus fonciers imposables égal ou supérieur à 120 000 dirhams.

Aussi, les personnes morales de droit public ou privé ainsi que les personnes physiques dont les revenus professionnels sont déterminés selon le régime du résultat net réel ou celui du résultat net simplifié, qui prenaient en location des biens immeubles mis à leur disposition par des personnes physiques, étaient tenues, sauf option au paiement spontané, d’opérer une retenue à la source au titre des revenus fonciers bruts imposables.

Par ailleurs, étaient tenus de souscrire auprès de l’administration fiscale, par procédé électronique, la déclaration annuelle des revenus fonciers et de verser spontanément l’impôt dû y afférent, avant le 1er mars de chaque année, les contribuables suivants :

- Les propriétaires ou usufruitiers qui donnent en location des biens immeubles à des particuliers ou à des contribuables dont le revenu professionnel est déterminé selon le régime de la contribution professionnelle unique ou celui de l’auto-entrepreneur ;

- Les contribuables ayant opté pour le paiement spontané ;

- Les contribuables disposant de plusieurs revenus fonciers versés aussi bien par des particuliers que par les personnes visées à l’article 160 bis du CGI et dont le montant atteint, par effet de cumul, le seuil de 120 000 DH ;

- Les contribuables disposant de plusieurs revenus fonciers exonérés et dont le cumul dépasse le seuil de 30 000 DH.

Nouveau régime d’imposition des revenus fonciers

Dans le cadre de la mise en œuvre des objectifs de la loi-cadre portant réforme fiscale notamment celui visant l’application progressive du principe de l’imposition du revenu global des personnes physiques, la LF 2023 a réinstauré l’imposition des revenus fonciers dans le cadre du revenu global des personnes physiques, en introduisant les modifications suivantes :

- la conservation du mode de recouvrement actuel par voie de retenue à la source (RAS) applicable sur le montant brut des revenus fonciers, en précisant que les taux de cette RAS sont non libératoires ;

- l’abrogation de l’option pour le paiement spontané ;

- la réinstauration de l’obligation de dépôt de la déclaration du revenu global pour les titulaires des revenus fonciers ;

- la réinstauration de l’abattement de 40% au titre des revenus provenant de la location des immeubles bâtis et non bâtis et des constructions de toute nature, à l’exclusion des revenus provenant de la location des propriétés agricoles et ce, pour la détermination du revenu foncier net imposable lors du dépôt de la déclaration du revenu global ;

- l’imputation de la RAS sur le montant de l’IR global avec droit à restitution.

Imposition par voie de retenue à la source

Les personnes morales de droit public ou privé ainsi que les personnes physiques dont les revenus professionnels sont déterminés selon le régime du résultat net réel ou celui du résultat net simplifié, qui prennent en location des biens immeubles mis à leur disposition par des personnes physiques, sont tenues :

- D’opérer la retenue à la source, conformément aux dispositions de l’article 160 bis du CGI, aux taux non libératoires proportionnels prévus à l’article 73-II (B-5° et C-4°) du CGI suivants : - 10% pour le montant brut des revenus fonciers imposables inférieur à 120 000 DH (sans abattement) ; - 15% pour le montant brut des revenus fonciers imposables égal ou supérieur à 120 000 DH (sans abattement).

- De verser le montant de l’impôt correspondant à l’administration fiscale, avant l’expiration du mois suivant celui au cours duquel la retenue a été opérée. Ce versement s’effectue par bordereau-avis indiquant la période au titre de laquelle les retenues ont été opérées, la désignation, l’adresse et l’activité de la partie versante qui les a opérées, le montant brut imposable des loyers, le montant des loyers versés ainsi que celui des retenues correspondantes (article 174-IV du CGI);

- De souscrire auprès de l’administration fiscale, avant le 1er mars de chaque année, une déclaration au titre des revenus fonciers versés à des personnes physiques (article 154 bis du CGI).

Par ailleurs, la LF 2023 a modifié les dispositions de l’article 160 bis du CGI afin :

- D’abroger l’option au paiement spontané ;

de dispenser les personnes concernées d’effectuer cette retenue à la source lorsque le montant des revenus fonciers annuels brut imposable versé au propriétaire ne dépasse pas trente mille (30 000) dirhams.

De ce fait, les personnes morales de droit public ou privé ainsi que les personnes physiques dont les revenus professionnels sont déterminés selon le régime du résultat net réel ou celui du résultat net simplifié, sont tenues d’opérer la retenue à la source susvisée, lorsque le montant des revenus fonciers annuels brut imposable versé à un propriétaire dépasse trente mille (30 000) dirhams.

Aussi, la LF 2023 a modifié les dispositions de l’article 73 (dernier alinéa) du CGI, afin de préciser que la retenue à la source susvisée ne dispense pas les personnes physiques titulaires de revenus fonciers précités de la souscription de la déclaration annuelle de leur revenu global.

NB : - Les revenus générés par les immeubles inscrits au niveau du patrimoine professionnel (actif du bilan) des personnes physiques dont les revenus professionnels sont déterminés selon le régime du résultat net réel ou celui du résultat net simplifié, ne sont pas considérés comme des revenus fonciers. En effet, ces revenus constituent des revenus professionnels, soumis à l’IR dans les conditions de droit commun et ne sont pas, de ce fait, concernés par la retenue à la source au titre des revenus fonciers.

A ce titre, les titulaires desdits revenus sont tenus de délivrer à leurs clients des factures conformément aux dispositions de l’article 145 du CGI.

- S’agissant du revenu locatif d’immeubles en indivision, il y a lieu de rappeler que la retenue à la source s’applique sur la part de chacun des co-indivisaires dans l’indivision et que, dans ce cas, ces derniers doivent produire un acte authentique, un contrat ou tout document faisant ressortir la part des droits de chacun dans l'indivision. A défaut, la RAS est effectuée au nom de l’indivision.

Obligations de déclaration et de versement de l’IR au titre des revenus fonciers

A compter du 1er janvier 2023, les dispositions de l’article 82 ter du CGI relatives à la déclaration annuelle des revenus fonciers sont abrogées.

Ainsi, les contribuables titulaires de ces revenus sont tenus de souscrire auprès de l’administration fiscale, la déclaration annuelle du revenu global comprenant leurs revenus fonciers et de verser l’impôt dû y afférent, avant le 1er mars de chaque année, conformément aux dispositions des articles 82 et 173-I du CGI.

Cette obligation concerne également les titulaires de revenus fonciers dont le montant annuel net imposable n’excède pas 30 000 dirhams et bénéficiant de l’exonération de l’IR dans le cadre de l’imposition selon le barème progressif.

S’agissant des titulaires de revenus professionnels déterminés selon le régime du RNR ou celui du RNS, qui disposent également de revenus fonciers, ils sont tenus de souscrire ladite déclaration annuelle du revenu global et de verser l’impôt dû y afférent avant le 1er mai de chaque année.

La L.F 2023 a complété les dispositions de l’article 82-I du CGI, en prévoyant que, pour les titulaires de revenus fonciers, la déclaration annuelle du revenu global doit comporter, en outre, les indications suivantes :

- Le nom et prénom ou la raison sociale de chaque locataire ou de l’organisme de placement collectif immobilier (OPCI) pour les revenus visés à l’article 61-I-D du CGI ;

- Le lieu de situation de chaque immeuble donné en location, sa consistance ainsi que le numéro d'article d'imposition à la taxe de services communaux ;

- Les montants brut et net des revenus fonciers.

Si des retenues à la source ont été opérées au titre desdits revenus, la déclaration du revenu global doit être complétée par les indications suivantes :

- Le montant imposé par voie de retenue à la source ;

- Le montant du prélèvement effectué et la période à laquelle il se rapporte.

Détermination du revenu foncier imposable

Le revenu foncier brut imposable

Le revenu foncier brut imposable des immeubles donnés en location est constitué par le montant brut total des loyers.

Ce montant est augmenté des dépenses incombant normalement au propriétaire ou à l'usufruitier et mises à la charge des locataires et diminué des charges supportées par le propriétaire pour le compte des locataires.

A titre d’exemple, sont considérées comme :

Dépenses à inclure dans le revenu foncier brut imposable : la prime d'assurance incendie, les grosses réparations n'ayant pas le caractère de simples réparations locatives, les travaux de construction, de reconstruction ou d'aménagement ayant pour objet l'embellissement ou l'agrandissement de l'immeuble loué, etc.

Dépenses à déduire du revenu foncier brut imposable : les fournitures ou services destinés à l'usage privé ou commun des locataires, tels que l'éclairage (cours, escaliers, vestibules), consommation d'eau, frais de chauffage, ascenseur, rémunération du concierge ou du gardien, achat de produits d'entretien et de nettoyage, frais de syndic, taxe de services communaux afférente aux immeubles loués lorsqu'elle est distinguée dans le contrat.

Pour les propriétés agricoles, y compris les constructions et le matériel fixe et mobile y attaché, le revenu brut imposable est constitué soit :

- du montant brut du loyer ou du fermage stipulé en argent dans le contrat ;

- du montant brut obtenu en multipliant le cours moyen de la culture pratiquée par les quantités prévues dans le contrat, dans le cas des locations rémunérées en nature ;

- de la fraction du revenu agricole forfaitaire prévu à l'article 49 du CGI, dans le cas des locations aÌÂÂÂÂÂÂ? part de fruit.

Le revenu foncier net imposable

Pour la détermination du revenu foncier net imposable lors du dépôt de la déclaration annuelle du revenu global, les dispositions de la LF 2023 ont réinstauré, au niveau de l’article 64-II du CGI, un abattement de 40% au titre du revenu brut provenant de la location des immeubles bâtis et non bâtis et des constructions de toute nature à l’exclusion des revenus provenant de la location des propriétés agricoles.

Ainsi, pour les propriétés agricoles données en location, l'abattement de 40% n'est pas applicable et le revenu net imposable correspond au revenu brut imposable desdites propriétés.

Imputation de l’impôt prélevé à la source

Le montant retenu à la source au titre des revenus fonciers est imputable sur le montant de l’IR global dû au titre de l’année de l’encaissement desdits revenus.

Ainsi, les contribuables concernés doivent procéder à l’imputation de l’impôt prélevé à la source sur le montant de l’IR global, lors de la souscription de la déclaration annuelle du revenu global et au versement, le cas échéant, du complément de l’IR dû calculé au taux du barème progressif.

Restitution en matière d’impôt retenu à la source

La LF 2023 a complété les dispositions de l’article 241 bis du CGI, afin de prévoir la restitution d’office de l’IR prélevé à la source au titre des revenus fonciers, lorsque le montant des retenues effectuées à la source et versées au Trésor par les personnes visées à l’article 160 bis du CGI, excède celui de l’impôt correspondant au revenu global annuel du contribuable.

Cette restitution, qui est calculée au vu de la déclaration du revenu global du contribuable visée à l’article 82 du CGI, doit intervenir avant la fin de l’année de la déclaration. La déclaration du revenu global vaut demande de restitution.

En harmonisation avec les modifications précitées, les dispositions des articles 173-I, 184 et 228-I du CGI ont été modifiées suite à l’intégration des revenus fonciers dans le cadre de l’imposition selon le revenu global.

Date d’effet :

Conformément à l’article 6-IV-16 de la LF 2023, les nouvelles dispositions des articles 63-I, 64, 73 (dernier alinéa), 82-I, 160 bis, 173-I, 184, 228-I et 241 bis-I du CGI, telles que modifiées et complétées, sont applicables à compter du 1er janvier 2023.

NB : Les contribuables titulaires des revenus fonciers, encaissés en 2022, sont tenus de souscrire, selon l’ancien régime, la déclaration annuelle du revenus fonciers et de verser l’impôt dû y afférent, avant le 1er mars 2023, conformément aux dispositions de l’article 82 ter du CGI en vigueur au 31 décembre 2022. Par contre, les revenus fonciers encaissés à compter du 1er janvier 2023 sont soumis au nouveau régime introduit par la LF 2023.

Exemples d’illustration :

Exemple n° 1 :

Un contribuable a conclu deux contrats de location, avec deux professionnels soumis au régime du RNR. Le montant annuel du revenu foncier brut imposable de chaque appartement est de 28 000 DH.

Ces professionnels sont dispensés de l’obligation de la retenue à la source du fait que le montant du revenu foncier annuel brut imposable qu’ils ont versé au propriétaire ne dépasse pas 30 000 DH chacun.

Toutefois, ledit propriétaire est tenu de souscrire sa déclaration annuelle du revenu global prévue à l’article 82 du CGI, avant le 1er mars de chaque année et de verser spontanément, dans le même délai, le montant de l’IR correspondant calculé comme suit :

- Montant brut annuel imposable des revenus fonciers : 28 000 x 2 ... 56 000 DH

- Abattement au titre des revenus fonciers : 56 000 x 40% ... 22 400 DH

- Montant du revenu foncier net imposable : 56 000 – 22 400 ... 33 600 DH

- Impôt à payer : (33 600 x 10%) – 3 000 = 360 DH

Exemple n° 2 :

Un contribuable marié ayant deux enfants à charge et disposant d’un revenu foncier annuel brut imposable de 60 000 DH provenant de la location d’un appartement à une société « X ».

Impôt retenu à la source par la société « X » : 60 000 x 10% ... 6 000 DH

Le contribuable est tenu de souscrire sa déclaration annuelle du revenu global prévue à l’article 82 du CGI, avant le 1er mars de chaque année comme suit :

- Revenu foncier annuel net imposable : 60 000 – (60 000 x 40%) ... 36 000 DH

- Impôt brut : (36 000 x 10%) – 3 000 ... 600 DH

- Réductions pour charges de famille : 360 x 3 ... 1 080 DH

Impôt à payer : 0

Restitution d’impôt : 6 000 DH

Exemple n° 3 :

Un contribuable célibataire exerçant une activité commerciale a déclaré au titre de l’année 2023 les revenus ci-après :

- CA professionnel de 2 500 000 DH

- Revenu professionnel net imposable (bénéfice net fiscal) de 300 000 DH

- Revenu foncier brut imposable de 150 000 DH provenant de la location d’un appartement à une société « Y »

- Revenu foncier net imposable = 150 000 – (150 000 x 40%) ... 90 000 DH

- Revenu global net imposable : 300 000 + 90 000 ... 390 000 DH

- Impôt brut : (390 000 x 38%) – 24 400 ... 123 800 DH

- Impôt retenu à la source par la société « Y » : 150 000 x 15% ... 22 500 DH

- Cotisation minimale versée en janvier 2024 : (2 500 000 x 0,25%) .... 6 250 DH

- Impôt à payer avant le 1er mai 2024 : 123 800 – 6 250 – 22 500 = 95 050 DH

Le 1 Mars 2023

Source web par : le matin

Les tags en relation

Les articles en relation

Conseil de Bank Al Maghrib : Abdellatif Jouahri prévoit au moins 6,2% de croissance en 2021

VERBATIM. Lors du traditionnel point de presse qui suit le conseil, Abdellatif Jouahri s’est livré volontiers, comme à son habitude et avec franc-parler, à...

La DGI rappelle l’annulation des amendes et frais de recouvrement des impôts impayés de 2020

L’article 6 bis de la loi de Finances pour l’année 2021 a prévu l’annulation totale ou partielle des amendes, pénalités, majorations et frais de recou...

Les surprises fiscales Imbroglio autour de la cotisation minimale

Les excédents antérieurs à 2016 perdus Pour la DGI, «pas d’effet rétroactif» C’EST une mesure qui fera du bruit. L’article 144 de la loi de Fi...

Détection de fraudes et stockage des données : Le fisc renforce sa «big data» !

Le virage digital est une étape inévitable pour l’administration publique. C’est une approche que la Direction générale des impôts a entamée depuis qu...

DGI : Voici comment acheter le timbre électronique

Dans le cadre de l’amélioration de la procédure de vente des timbres fiscaux électroniques, la Direction Générale des Impôts a lancé un nouveau service...

Différends fiscaux : la procédure amiable expliquée de A à Z

La DGI a élaboré un guide sur la procédure amiable : objet, demande d’introduction et traitement. L’objectif est de contribuer à une résolution rapide,...

DGI, ADII… Nouvelles nominations à de hautes fonctions

Le Conseil de gouvernement, réuni jeudi à Rabat, a adopté des propositions de nomination à de hautes fonctions, conformément à l’article 92 de la Consti...

Création d’entreprise par voie électronique: L’OMPIC va centraliser le processus et prendre le

Annoncé depuis 5 ans, le projet de réforme qui sera porté par l’Office marocain de la propriété industrielle et commerciale a été soumis le 26 janvier ...

L’exécutif approuve l'accès des auto-entrepreneurs aux marchés publics

Le Conseil de gouvernement a adopté, jeudi à Rabat, le projet de décret n° 2.19.69 complétant et modifiant le décret n° 2.12.349 relatif aux marchés pub...

Investissement budgétaire : la délicate question des financements innovants

Les syndicats et les chefs d’entreprises veulent que le gouvernement se rattrape dans la Loi de finances 2020 des “oublis” de celle de 2019. Face aux beso...

#MAROC_FNTT_FNAAVM : Pour éviter l’hernie fiscale | Premium Travel News

La ténacité de la FNTT-Cgem a fini par payer, en obtenant gain de cause auprès de la DGI avec le précieux appui de la Fédération du Transport et de la Log...

Covid-19/Fonds spécial : Les dons des personnes physiques et morales sont déductibles du résultat

Les contributions sous forme de dons en argent des personnes physiques ou morales au fonds spécial pour la gestion de la pandémie du coronavirus (Covid-19) so...

vendredi 3 mars 2023

vendredi 3 mars 2023 0

0

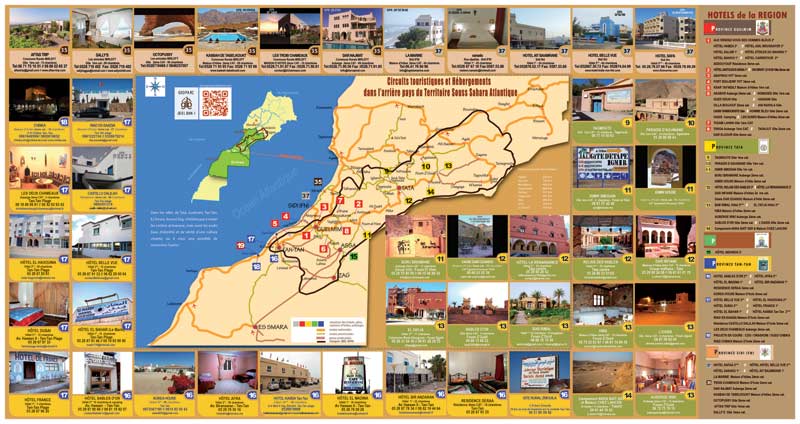

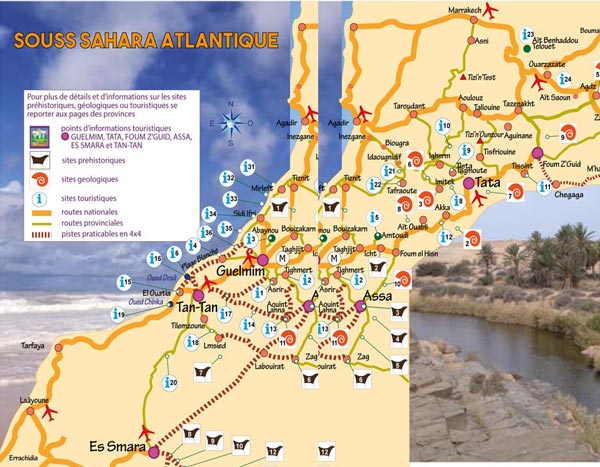

Découvrir notre région

Découvrir notre région