Société financière internationale (IFC) : Un appui financier de 8 millions de dollars pour Al Amana Microfinance

Ce financement permettra ainsi à l’Association de microcrédit de renforcer son impact et couvrir davantage de micro-entrepreneurs et d’entreprises informelles, avec au moins la moitié du prêt qui sera destinée à soutenir les femmes.

La Société financière internationale et Al Amana Microfinance initient un nouveau programme. Ce dispositif vise en effet à améliorer l’accès au financement pour les micro-entreprises marocaines avec un focus particulier sur celles dirigées par les femmes. Les deux parties s’engagent également à travers ce partenariat à soutenir l’activité économique, la création d’emplois ainsi que la relance post Covid-19. «La pandémie a touché de plein fouet les micro-entreprises marocaines, les mettant dans une situation difficile pour maintenir leurs activités. L’accès au financement demeure une problématique récurrente au Maroc qui pèse notamment sur les femmes, et encore davantage sur celles vivant en zones rurales», apprend-on d’un communiqué conjoint de l’IFC et Al Amana Microfinance et ce en marge d’un accord signé vendredi dernier. La convention porte en effet sur un appui financier de 8 millions de dollars à accorder par l’IFC à Al AMANA Microfinance.

Ce financement permettra ainsi à l’Association de microcrédit de renforcer son impact et couvrir davantage de micro-entrepreneurs et d’entreprises informelles, avec au moins la moitié du prêt qui sera destinée à soutenir les femmes et les entreprises détenues par des femmes. Il s’inscrit dans le cadre du programme « Base of the Pyramid », lancé par l’IFC en 2021 pour encourager les prestataires de services financiers à faciliter l’accès au financement aux micro-entreprises confrontées à la crise. Il s’agit en effet d’une extension de l’initiative Fast Track COVID-19 Facility d’IFC.

Intervenant dans ce sens, Youssef Bencheqroun, directeur général d’Al Amana Microfinance indique que « de nombreuses micro-entreprises au Maroc ont été confrontées à d’immenses difficultés durant la pandémie et ont dû réduire la voilure ou cesser temporairement leurs activités. Ce nouveau financement nous permettra de répondre aux besoins de nos clients afin qu’ils puissent redémarrer leurs activités et retrouver leur niveau d’avant-pandémie». Et de préciser «IFC est pour nous un partenaire de confiance dans les moments difficiles». Du côté de l’IFC, Cheick-Oumar Sylla, Directeur régional d’IFC pour l’Afrique du Nord, rappelle que le soutien accordé par son institution à Al Amana Microfinance permettra d’améliorer l’accès au financement pour de nombreuses micro-entreprises, y compris celles dirigées par les femmes, et de poursuivre leurs activités. « Grâce à ce financement, IFC réaffirme ainsi sa confiance dans les organisations de microfinance pour continuer de soutenir les micro-entreprises les plus mal desservies, qui font face à une conjoncture économique difficile et à la pandémie», indique-t-il.

Le partenariat entre Al Amana Microfinance et IFC remonte à 2006. Ce rapprochement s’est matérialisé par un programme d’assistance technique ayant évalué sa préparation institutionnelle pour une transformation en cas de réforme de la réglementation au Maroc.

L’IFC a fourni jusque-là deux appuis financiers à Al Amana Microfinance respectivement en 2007 et 2018, et ce avec une assistance technique aidant l’institution à renforcer sa gestion des risques, soutenir sa transformation numérique ainsi qu’à élever sa gouvernance et ses pratiques environnementales et sociales aux meilleures normes internationales.

Il affiche une hausse de 2,07%

Microcrédits : Un encours de 8,33 milliards de dirhams au 1er trimestre 2022

Après avoir pâti des aléas de la crise sanitaire, l’activité de microcrédit reprend à tous petits pas. En témoignent les indicateurs dévoilés par la Fédération Nationale des associations de microcrédit (FNAM) au premier trimestre de l’année. A fin mars 2022, l’encours de microcrédits a grimpé de 2,07% comparé à la même période de l’année précédente. Il est ainsi passé de 8,16 milliards de dirhams à 8,33 milliards de dirhams au premier trimestre de l’année. En dépit de cette hausse de l’encours, les montants débloqués pendant le mois empruntent une trajectoire baissière. Une évolution négative est ainsi observée à fin mars 2022. On relève dans ce sens une contraction de 7,89% en glissement annuel soit seulement 670 millions de dirhams débloqués à fin mars 2022 contre 728 millions de dirhams à la même période de l’année précédente. La FNAM relève également une tendance baissière du nombre des clients actifs au titre des trois premiers mois de l’année. La Fédération fait ainsi ressortir dans son bilan une contraction de 4,98% au premier trimestre soit 842.025 clients actifs à fin mars contre 886.109 une année plus tôt. La répartition des clients actifs par zone géographique fait ressortir 554.029 clients actifs en milieu urbain à fin mars 2022 contre 287.946 en milieu rural. Ces effectifs ressortent en baisse comparé à la même période de l’année précédente durant laquelle on note 591.418 clients actifs en milieu urbain et 294.691 en zones rurales. S’agissant de la répartition des clients par catégorie de prêts, on constate un fort engouement pour les prêts individuels. Ils sont contractés par 639.012 clients à fin mars. Les prêts solidaires sont accordés à 186.083 clients contre 16.930 clients pour les prêts TPE.

Le 14 juillet 2022

Source web par : Aujourd'hui Le Maroc

Les tags en relation

Les articles en relation

ONU : Investi d'un second mandat, Antonio Guterres plaide pour un

Reconduit vendredi par l’Assemblée générale de l’ONU pour un second mandat de cinq ans en tant que Secrétaire général des Nations-Unies, Antonio Guter...

Green bonds : L’AMMC lance son guide

L’Autorité marocaine du marché des capitaux (AMMC) vient de lancer un guide sur les obligations vertes (Green Bonds) à destination des émetteurs et des pr...

IFC : une ligne de crédit vert de 200 millions de dollars pour le Maroc

La Société financière internationale (IFC) débloque une ligne de crédit vert de l’ordre de 200 millions de dollars en faveur de différents secteurs d’...

Bientôt des agences dédiées aux TPE

Pour la première fois de son histoire, le portefeuille actif du secteur du microcrédit enregistre plus de 5.000 TPE clientes. Le positionnement des Associatio...

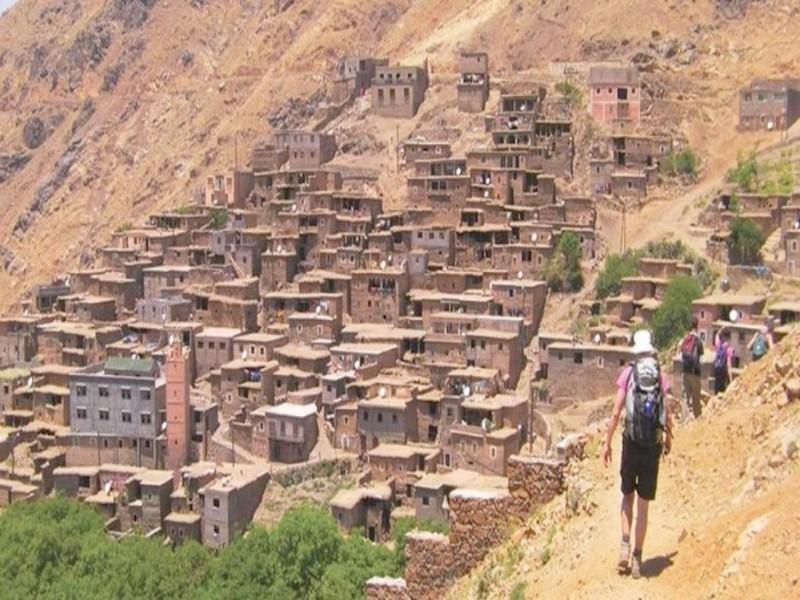

Tourisme rural : pourquoi le Maroc n’en profite pas (Dossier Spécial)

L’activité du tourisme rural est peu développée au Maroc. Résultats, des opportunités d’emploi échappent aux jeunes et aux femmes notamment. Partan...

Maroc : Le rôle d'amortisseur du tourisme interne en périodes de crise

La crise du Covid-19 et son impact inédit sur les territoires touristiques nationaux a révélé le rôle d'amortisseur du tourisme interne pour le maintie...

Solaire, engrais… Les emplettes de Mostafa Terrab à Marrakech

Un partenariat avec la Banque mondiale, un prêt de 100 millions d’euros auprès de sa filiale privée l’IFC… Les Assemblées annuelles du FMI et de la Ba...

vendredi 15 juillet 2022

vendredi 15 juillet 2022 0

0

Découvrir notre région

Découvrir notre région