Chèque au porteur: Une manne pour l’évasion fiscale

Un mode de paiement largement utilisé pour éviter la traçabilité des transactions

Le regain s’explique par le resserrement autour du règlement par cash

Faute d’un titre nominatif, impossible de justifier une dépense en cas de vérification

Quoiqu’autorisé par la loi, l’utilisation des chèques au porteur est un élément de suspicion à la fraude (Ph. L’Economiste)

La pratique du «chèque au porteur» a la peau dure. De nombreuses transactions continuent d’être réglées ainsi pour éviter toute traçabilité. «Le chèque au porteur continue d’être utilisé comme moyen de paiement de manière très courante en raison du resserrement qui a été initié depuis peu par l’administration fiscale autour des transactions réglées en espèces. Du coup, les fournisseurs exigent des chèques au porteur», explique Adil Charradi, expert-comptable.

En effet, il y a quelques années, le législateur avait introduit l’obligation de payer par chèque (ou tout autre moyen tel que le virement, le paiement en ligne…) toute transaction à partir de 10.000 DH. Une contrainte qui a été vite contournée par certains contribuables en fractionnant les factures à des montants inférieurs. Mais le fisc s’est rendu compte de l’artifice en raison de la multiplication, par exemple, de factures qui frôlent bizarrement le plafond de 10.000.

Ce qui a conduit à un réaménagement de l’obligation de payer par chèque. Le montant maximum a ainsi été relevé à 100.000 DH par mois et par fournisseur. Le législateur a également plafonné à 20.000 DH le montant, côté client, des transactions pouvant être réglées en liquide. Les dépenses ne respectant pas ces conditions ne sont pas déductibles fiscalement. Autant de limites qui justifient la fréquence des règlements par chèque au porteur qui remplace le cash avec les mêmes possibilités de fraude.

Cette technique peut aussi être utilisée par des clients et des fournisseurs pour camoufler des transactions communes et donc une partie de leur chiffre d’affaires. Tout le circuit esquive ainsi le radar du fisc. Depuis que l’administration a verrouillé les paiements en espèces et qu’elle a généralisé la télédéclaration, les opérateurs qui privilégiaient le paiement en espèces se sont rabattus sur le chèque «anonyme». En effet, avant la généralisation de la dématérialisation, il était encore possible d’échapper à la vigilance du fisc. Mais avec la déclaration en ligne, l’administration récupère en temps réel l’information sur les règlements en espèces au niveau du relevé détaillé des déductions.

Le chèque au porteur peut n’être encaissé que plusieurs semaines, voire plusieurs mois après son émission. Il devient une monnaie parallèle et passe entre plusieurs mains avant d’être encaissé. Certains négociants de Derb Omar, par exemple, peuvent payer leurs fournisseurs avec une série de chèques au porteur, complétée avec un appoint en liquide.

Le fait que le chèque ne soit pas encaissé rapidement pose un problème à son émetteur dont le compte peut ne pas être suffisamment provisionné le jour de sa présentation au paiement. Il risque alors une interdiction de chéquier pour émission de chèque sans provision. Le client d’une clinique a payé ses soins par chèque au porteur. L’encaissement n’a eu lieu que quatre mois plus tard par une tierce personne.

La plupart des cliniques réclament le paiement par chèque au porteur pour éviter toute traçabilité. C’est la raison pour laquelle l’administration fiscale exige que les honoraires versés aux médecins soient intégralement déclarés (voir L’Économiste n°5073 du 26/07/2017).

«De nombreux intermédiaires interviennent régulièrement dans de grosses transactions commerciales. Le fournisseur établit la facture au nom du client final qui remet à l’intermédiaire un chèque au porteur qui, à son tour, le remet au fournisseur. Dans ce circuit, l’intermédiaire reçoit sa commission en liquide et n’apparaît nulle part», affirme un expert-comptable. Un autre subterfuge consiste pour le chef d’une entreprise à confier un chèque au porteur à un salarié pour l’encaisser et lui remettre ensuite le cash car l’employé ne sera jamais inquiété par le fisc.

«Le chèque est un moyen de paiement à vue. Pour le moment, rien n’interdit au Maroc qu’il soit au porteur et qu’il passe par plusieurs personnes avant d’être encaissé. Toutefois, en cas de contentieux, la personne qui a émis ce chèque n’aura pas de preuve de règlement officielle», prévient un conseiller fiscal et juridique.

Les fraudeurs en puissance

Selon un coup de sonde auprès des experts-comptables et conseillers fiscaux, la plupart des secteurs sont concernés à des degrés divers: négoce, BTP, santé... Y compris entre particuliers. «Cette pratique subsiste encore surtout chez les TPE. Les PME structurées et les grandes entreprises qui se respectent évitent cette source de suspicion à la fraude même si c’est une pratique qui n’a rien d’illégal», signale Adil Charradi, expert-comptable. Sauf que c’est un moyen d’évasion fiscale avéré. Un conseil, dont plusieurs clients recourent à cette fraude, va jusqu’à proposer à l’administration fiscale de faire pression sur Bank AlMaghrib pour interdire les chèques au porteur.

Le 04 août 2017

SOURCE WEB Par L’économiste

Les tags en relation

Les articles en relation

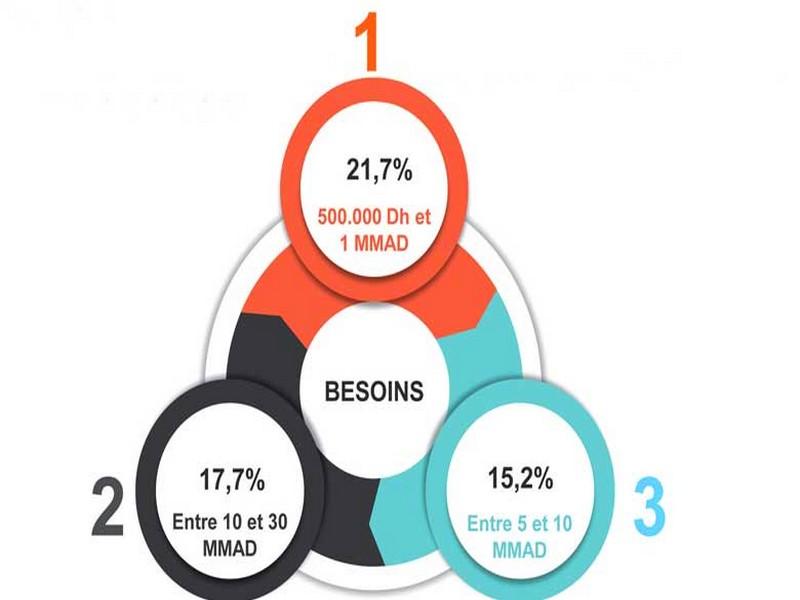

Selon une étude réalisée par la CGEM et Mazars Le financement, un réel obstacle pour se dévelop

Le manque d’accompagnement financier freine les entreprises marocaines, notamment les TPE/PME, qui veulent se développer en Afrique. Non pas que les produits...

TVA : les entreprises vont (enfin) soulager leur trésorerie

L’horizon va rapidement s’éclaircir en matière de remboursement de crédits TVA par l’État ! En effet, les entreprises ne vont plus attendre longtemp...

Conjoncture: les TPE et les PME toujours pénalisées

Le dernier rapport du Centre marocain de conjoncture (CMC) analyse la situation économique actuelle et décrypte les difficultés auxquelles font toujours face...

L'Alliance des économistes istiqlaliens critique le gouvernement et son PLF et propose des alternat

L'Alliance des économistes istiqlaliens présidée par Abdellatif Maazouz, l'ex-ministre du Commerce extérieur, signe une sortie médiatique virulente...

Le français Fritec prend le large au Maroc

Quatre ans après avoir pris pied au Royaume, le français Fritec, spécialiste du matériel frigorifique et de l’efficacité énergétique, en général y pr...

Agadir: la ministre allemande des AE visite le Technopark

La ministre allemande des Affaires étrangères, Annalena Baerbock a visité jeudi à Agadir, le Technopark Souss-Massa, une structure destinée aux PME et star...

La réforme des chambres de commerce, d’industrie et de services sur de bons rails

Dans un contexte national marqué par le lancement de plusieurs réformes en vue d’améliorer et de booster les capacités du royaume à capter de nouveaux in...

L'OCP mise gros sur son écosystème

Le mastodonte, qui a récemment dévoilé ses résultats financiers de 2018, met les bouchées doubles sur plusieurs plans. En effet, Aujourd’hui Le Maroc nou...

Nouveau Modèle de Développement : 4 concepts clés à retenir sur la stratégie économique (Youss

L'économiste Youssef Saadani, membre de la commission spéciale pour le modèle de développement apporte un éclairage sur le financement du nouveau modè...

#MAROC_TOURISME_DURABLE: Béni Mellal-Khénifra: Création d’un produit touristique durable (SMIT)

M. Barrakad, a affirmé que la destination Béni Mellal-Khénifra dispose de l’ensemble des atouts pour devenir une destination d’écotourisme par excellenc...

Des universitaires marocains et allemands plaident pour une collaboration plus étroite entre l'univ

Des universitaires marocains et allemands ont plaidé, samedi à Rabat, pour une collaboration plus étroite entre l'université et l’entreprise. Inter...

Des pistes pour relancer l’investissement privé

Comment redonner confiance aux entreprises? C’est à cette épineuse question que doivent répondre Bank Al-Maghrib, la CGEM et le GPBM, qui devraient se réu...

lundi 7 août 2017

lundi 7 août 2017 0

0

Découvrir notre région

Découvrir notre région